29. September 2021

Executive Summary

- Wir bleiben bei unserer Prognose eines Weltwirtschaftswachstum von rund 5.0% für dieses Jahr. Dieses hat den Höhepunkt aber bereits überschritten. Für 2022 rechnen wir mit einem Wachstum von 4.0%

- Auch China sieht sich eines sich abschwächenden Wirtschaftswachstums konfrontiert. Hinzu kommen Unsicherheiten im Immobiliensektor.

- Die Biden-Administration hat Schwierigkeiten, Mehrheiten für ihr ambitiöses Infrastrukturpaket in der Höhe von 3’500 Mrd. US-Dollar zu finden.

- Die Sitzung der FED und der Beschluss, mit dem Zurückfahren der Anleihenkäufe noch dieses Jahr zu beginnen, hatte auf die US-Dollar-Zinskurve nur marginalen Einfluss.

- Die Volatilität an den Aktienmärkten ist deutlich angestiegen. Grund waren insbesondere die Unsicherheiten rund um den chinesischen Immobilien-Entwickler Evergrande.

- Der USD legt zu, bleibt aber in seiner Handelsspanne.

- Der ruhige Seitwärtstrend im US-Dollar hält weiterhin an.

Unsere makroökonomische Beurteilung

Konjunktur

- Wir erwarten für 2021 (2022) ein Weltwirtschaftswachstum von +5.0% (+4.0%). USA: +6% (+4.5%)%, EU: +4.5% (+4.0%), Japan: +2.5% (+2.5%), China: 8% (+5.5%), UK: +5.5% (+4.0%), Schweiz +3.5% (2.8%).

- Wir rechnen damit, dass die Fiskalpolitik schon bald wieder expansiver wird und die Kreditzügel gelockert werden. Vor die Wahl zwischen «ordnungspolitischem Wohlverhalten mit sozialen Unruhen» oder «Stimuli und falschen Anreizen» gestellt, dürfte sich Peking für Letzteres entscheiden. Achtet man nur auf die konjunkturellen Auswirkungen der Evergrande-Krise, ist schnelles Handeln unabdingbar, um eine Ansteckung anderer Immobilienentwickler und chinesischer Banken zu bekämpfen. Wir rechnen fest damit, dass dies geschehen wird. Auch eine (Teil-) Verstaatlichung von Evergrande ist eine Option.

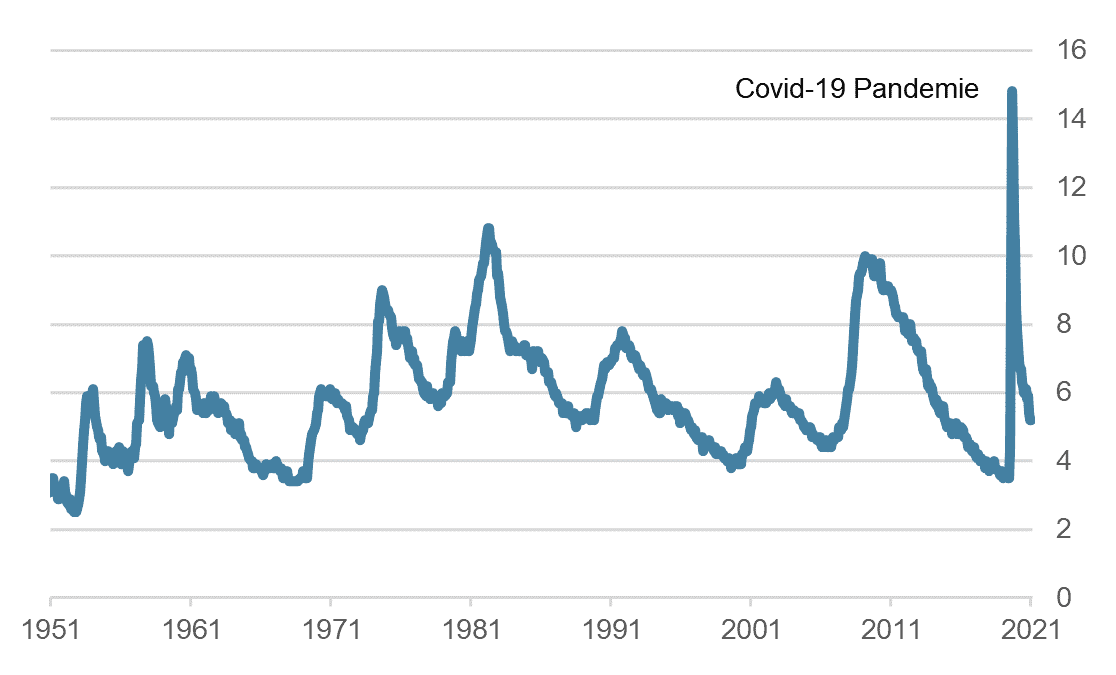

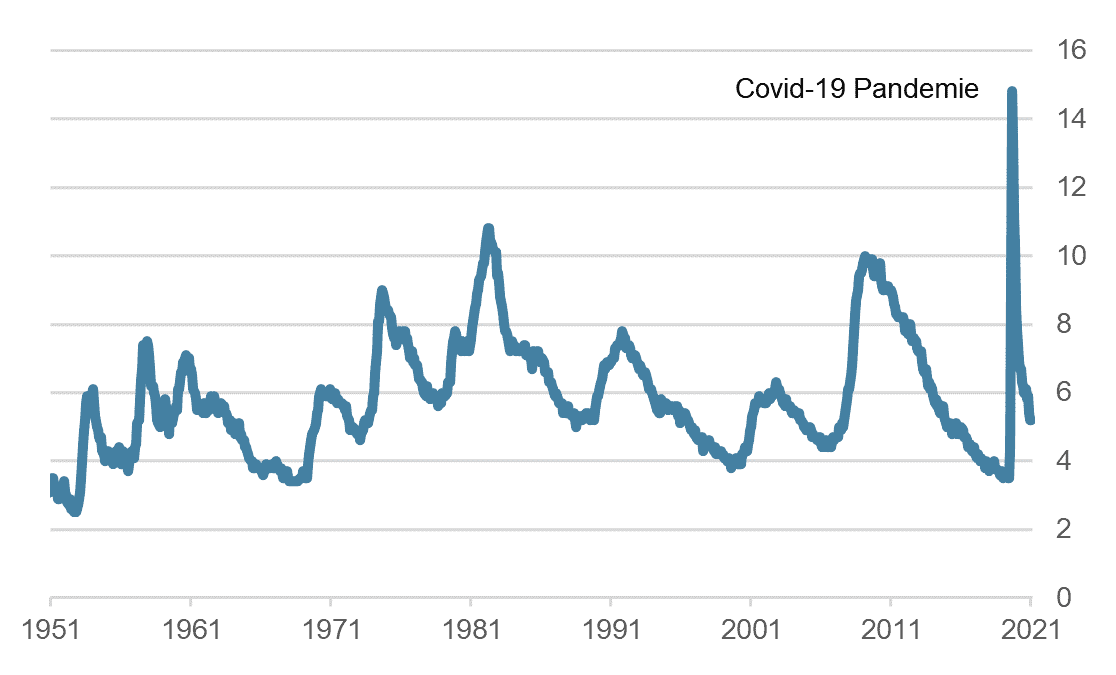

US-Arbeitslosenquote, seit 1950 Quelle: Bloomberg Finance L.P.

Quelle: Bloomberg Finance L.P.

Geldpolitik

- Die FED verkündete, dass sie im Falle von sich verbessernden Konjunkturindikatoren im November mit dem Tapering beginnen möchte. Die Anleihenaufkaufprogramme sollten im Laufe des nächsten Jahres beendet werden. Die Hälfte der Mitglieder des Federal Open Market Commitee (FOMC) rechnen zudem mit einer Zinserhöhung im kommenden Jahr, während die andere Hälfte von unveränderten Zinsen ausgeht. Im Jahr 2023 und 2024 werden jeweils drei Zinserhöhungen in Aussicht gestellt.

- Die Finanzmärkte gehen derzeit nicht davon aus, dass die FED ihre Tapering- und Zinserhöhungsziele erreicht.

- Würde der Anleihenmarkt wirklich den FED-Ankündigungen glauben, hätte es zu einer grösseren Verschiebung der Zinskurve kommen müssen. Dies geschah bis jetzt nicht. Wir schliessen uns der Meinung der Finanzmärkte an: Die Normalisierungspolitik der FED ist unrealistisch, sie dürfte früher oder später scheitern.

- Die Inflationsraten dürften sich kurzfristig den lokalen Höchstständen annähern oder diese bereits überschritten haben. Ein Grund hierfür besteht darin, dass sich das Wachstum bereits wieder abgeschwächt hat.

Unsere anlagepolitischen Konklusionen

Anleihen

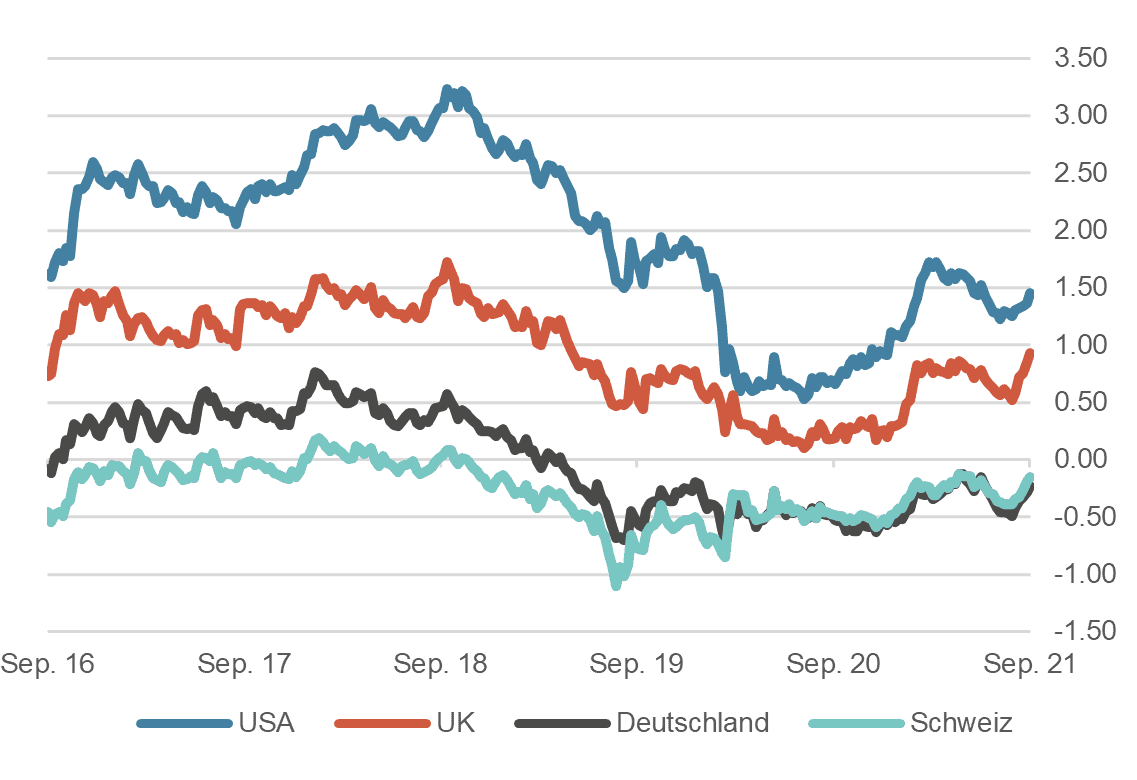

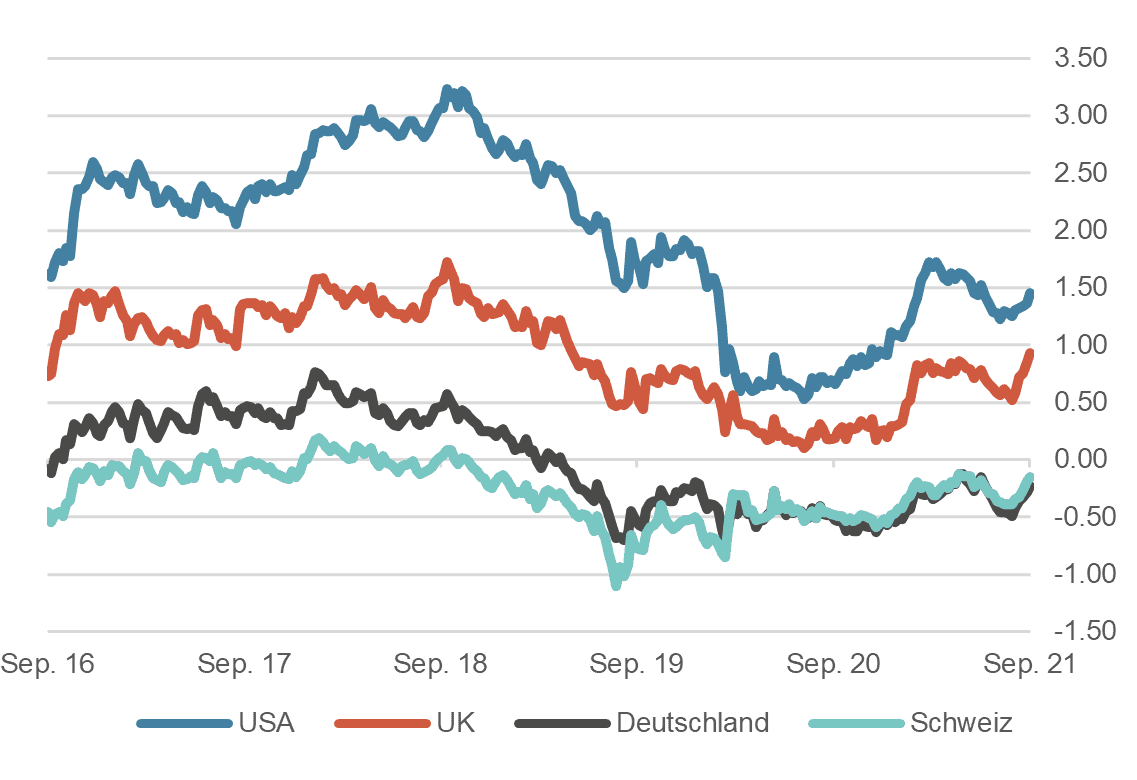

- Die Sitzung der FOMC-Mitglieder und der Beschluss, mit dem Zurückfahren der Anleihenkäufe noch dieses Jahr zu beginnen, hatte auf die US-Dollar-Zinskurve nur marginalen Einfluss. Entgegen landläufiger Vermutungen sank jedoch die Kurve am langen Ende (lange Laufzeiten) zuerst leicht, wodurch eine weitere Verflachung resultierte. Inzwischen ist die Zinskurve aber wieder deutlich steiler geworden. Für internationale Investoren aus Währungsräumen mit Negativzinsen sind US-Staatsanleihen noch immer eine gute Alternative zu ihren heimischen festverzinslichen Anlagen.

- Langfristig sind die Zentralbanken im Zusammenspiel mit den Finanzministerien weiterhin daran interessiert, mehr frisch gedrucktes Geld auszugeben und gleichzeitig die immensen Staatsschulden «wegzuinflationieren».

10-jährige Staatsanleihen, wichtige Märkte 5 Jahre, in %

Quelle: Bloomberg Finance L.P.

Aktien

- Die Unruhe um den riesigen chinesischen Immobilienentwickler Evergrande ist berechtigt. Wohl wird es nicht zu einem «Lehman-Szenario» kommen, wie vielleicht da und dort befürchtet. Jedoch wird die von der chinesischen Regierung orchestrierte Abwicklung des illiquiden Konglomerates aufzeigen, wie man jetzt und in Zukunft mit internationalen Investoren umgehen wird. Hier werden möglicherweise bereits erste Folgen eines Paradigmenwechsels in China sichtbar, welcher zu einer Hinwendung «nach innen» führen könnte. China sieht sich nicht mehr in der Rolle des Juniors, man ist erwachsen geworden.

- Insgesamt befinden wir uns an den Aktienmärkten in einem weit fortgeschrittenen Zyklus. Das Wachstum der Zentralbankbilanzen ist einer der wichtigsten Treiber der Märkte geworden, Fundamentaldaten und Bewertungen spielen im Moment eine untergeordnete Rolle.

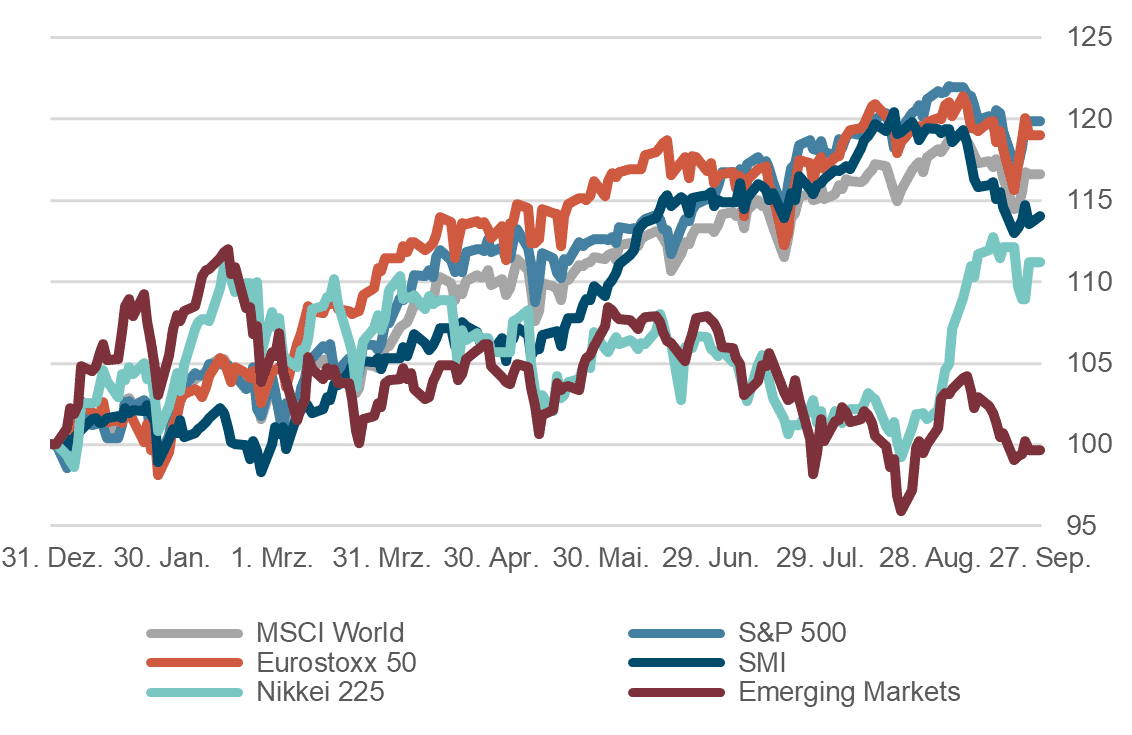

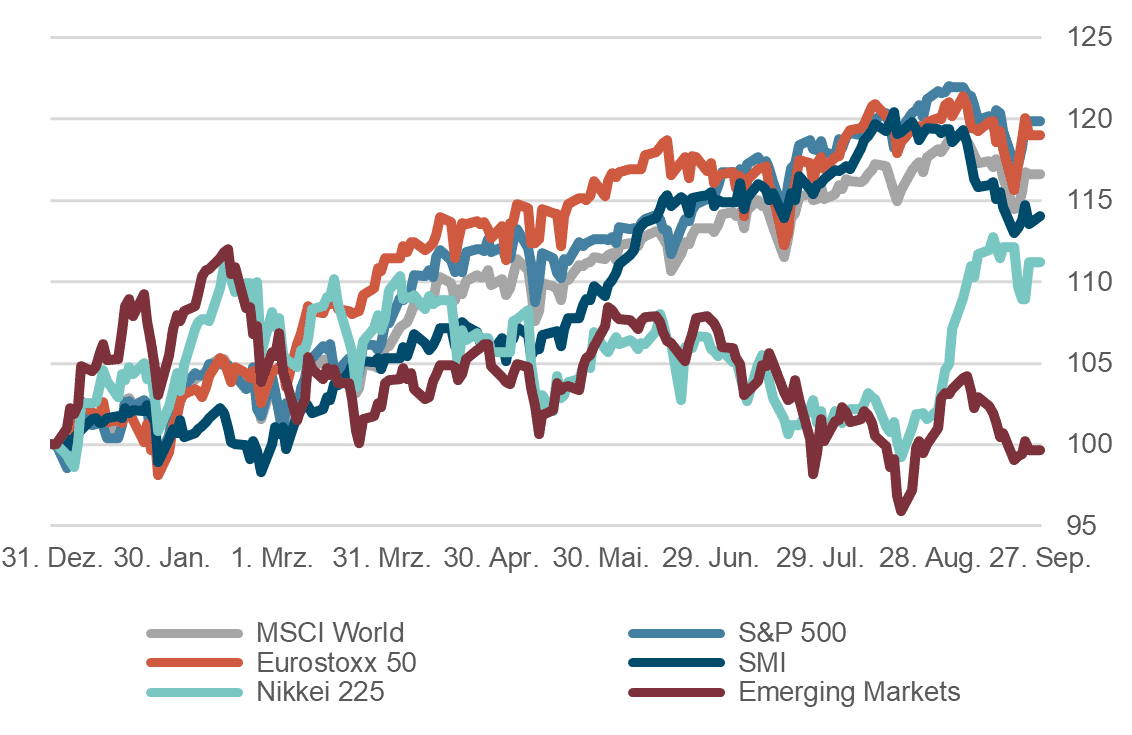

Aktienmärkte: Performance 2021, indexiert

Quelle: Bloomberg Finance L.P.

Forex

- Der ruhige Seitwärtstrend im US-Dollar hält weiterhin an, begleitet von ausserordentlich niedriger Volatilität. Obschon sich einige Mitglieder des FOMC-Komitees auf ihrer Zinsprognose nach oben bewegten und auch mehr Details zum «Tapering-Fahrplan» bekannt wurden, war der Einfluss auf den Greenback gering.

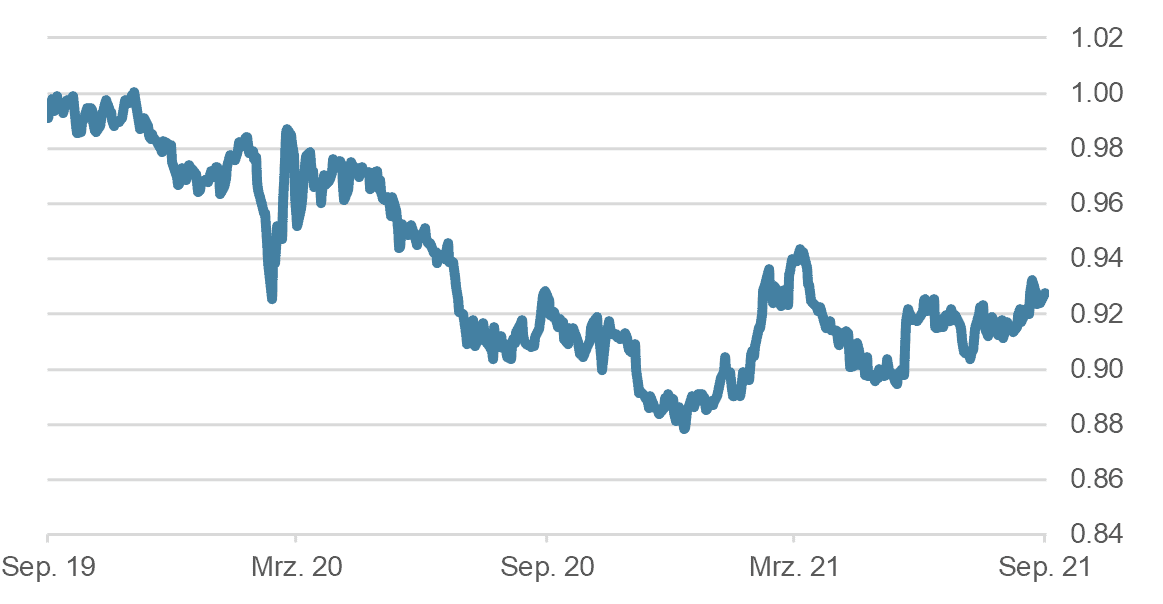

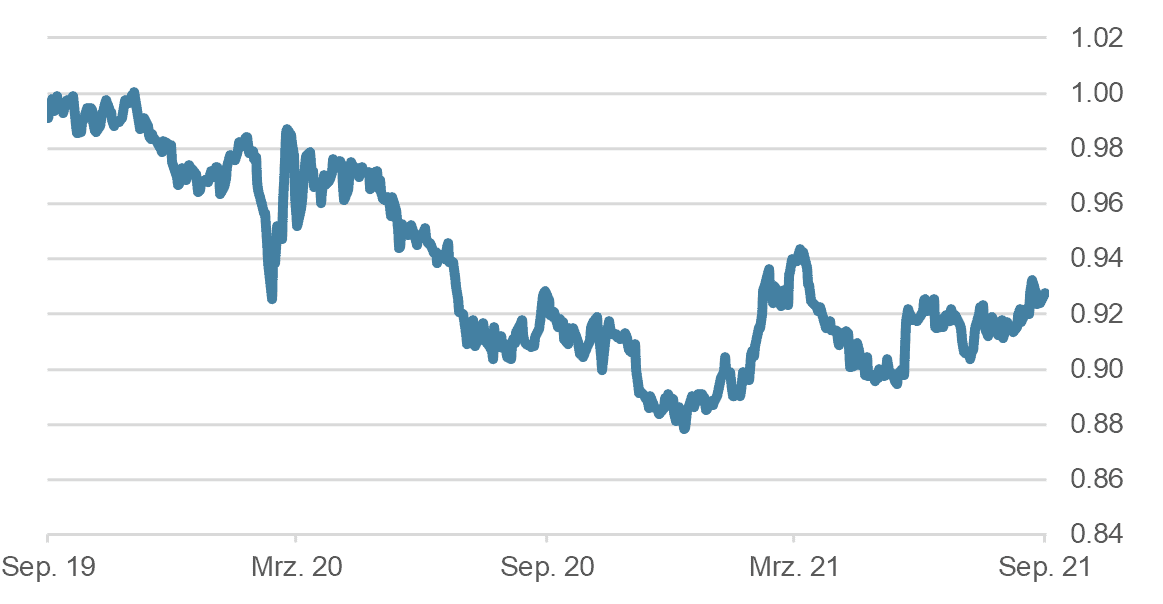

- Spiegelbildlich dazu verhält es sich auch mit den Bandbreiten der anderen Währungspaare, welche in sehr engen Bahnen verlaufen. Wir gehen für den Moment davon aus, dass sich der USD gegenüber dem CHF weiter in einem Seitwärtskanal zwischen 90 und 93 Rappen pro US-Dollar bewegen wird

USD/CHF, 2 Jahre

Quelle: Bloomberg Finance L.P.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.