6. Oktober 2018

Executive Summary

- Für 2018 erwarten wir ein Weltwirtschaftswachstum von 3.5%.

- 2019 rechnen wir mit einer leichten Abkühlung des Wachstums.

- Die Exportnationen leiden unter den protektionistischen Massnahmen der US-Regierung.

- Die prozyklische US-Fiskalpolitik ruiniert mittelfristig den US-Staatshaushalt.

- Wir rechnen bis Ende 2019 mit 3-4 weiteren Zinserhöhungen der FED.

- Erst ab dem Sommer 2019 dürfte die EZB den ersten Zinsschritt wagen.

- Trotz flacher US-Zinskurve erwarten wir keine Rezession.

- US-Aktienmärkte liegen an der Spitze der Performancetabelle, Emerging Markets am Schluss.

- Wir halten am Untergewicht in der Aktienquote fest und warten auf Opportunitäten.

- Der US-Dollar hat wieder leicht nachgegeben.

- Gold bleibt unter Druck.

Unsere makroökonomische Beurteilung

Konjunktur

- Der kräftige globale Aufschwung wird sich 2018 fortsetzen. Wir rechnen mit 3.5% Realwachstum der Weltwirtschaft (USA: 2.3%; Euroland: 2.1%; Schweiz: 2.0% China: 6.5%; Japan: 1.2%).

- Wir gehen von folgenden Wachstumsprognosen für 2018 (2019) aus: Welt: 3.5% (3.3%), USA: 2.7% (2.3%), Euroland: 2.1% (1.9%), China: 6.5% (6.2%), Japan: 1.1% (1.0%). Die chinesische Wirtschaft leidet unter den Trump-Sanktionen.

- 2019 rechnen wir mit einer leichten Wachstumsabschwächung, weil die restriktivere Notenbankpolitik der FED, das Auslaufen der Fiskalimpulse durch die US-Steuerreform und der chinesisch-amerikanische Handelskonflikt das derzeit sehr hohe Wirtschaftswachstum der USA leicht dämpfen dürften.

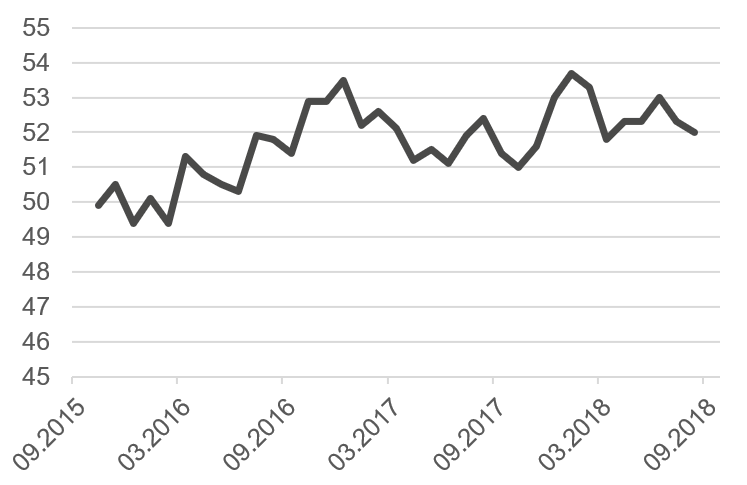

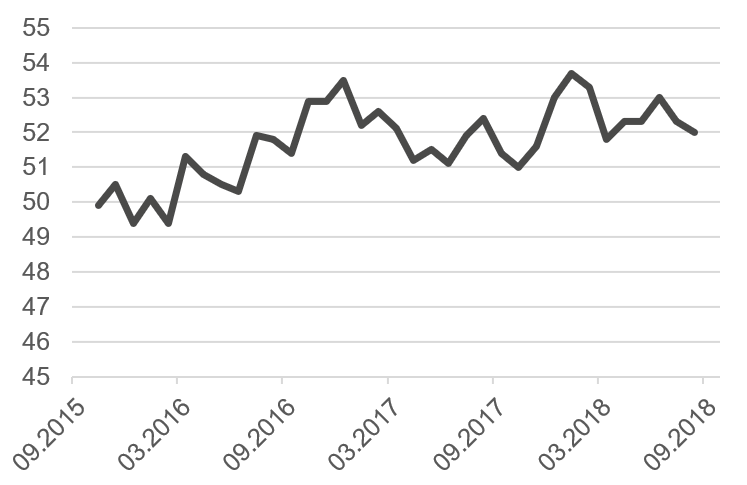

- Der Caixin PMI Index für China zeigt schon seit einigen Monaten eine rücklaufende Tendenz. Die Bemühungen der chinesischen Regierung, die boomende Kreditvergabe zu bremsen zeigen Wirkung.

Caixin Einkaufsmanagerindex China, seit 2015

Quelle: Bloomberg

Geldpolitik

- Die Arbeitslosenquote in den USA sank unter die 3.9%-Hürde. Damit ist klar nicht nur Vollbeschäftigung sondern eine Überbeschäftigung erreicht. Die Lohnstückkosteninflation dürfte in den nächsten Quartalen deutlich ansteigen. Die US-Wirtschaft läuft heiss. Wir rechnen deshalb noch mit 3-4 weiteren Zinserhöhungen der FED bis Ende 2019. Die politischen Einschüchterungs-versuche von Präsident Trump auf die FED werden keine Früchte tragen.

- Die erste Zinserhöhung der EZB wird frühestens im Sommer 2019 stattfinden. Die Anleihenkäufe werden per Ende Jahr gänzlich eingestellt. Auslaufende Anleihen werden jedoch weiterhin durch neue, vermutlich länger laufende Anleihen ersetzt.

- Die SNB wird ihre Zinsen erst erhöhen können, wenn die EZB tätig geworden ist. Aufgrund der politisch unsicheren Situation in Italien zeigte sich, dass der Schweizerfranken als sicherer Hafen weiter gesucht ist.

- Die BOE dürfte ihre Zinsen vermutlich erst im nächsten Jahr anheben, und auch nur dann, falls ein geordneter Brexit gelingen sollte.

Unsere anlagepolitischen Konklusionen

Anleihen

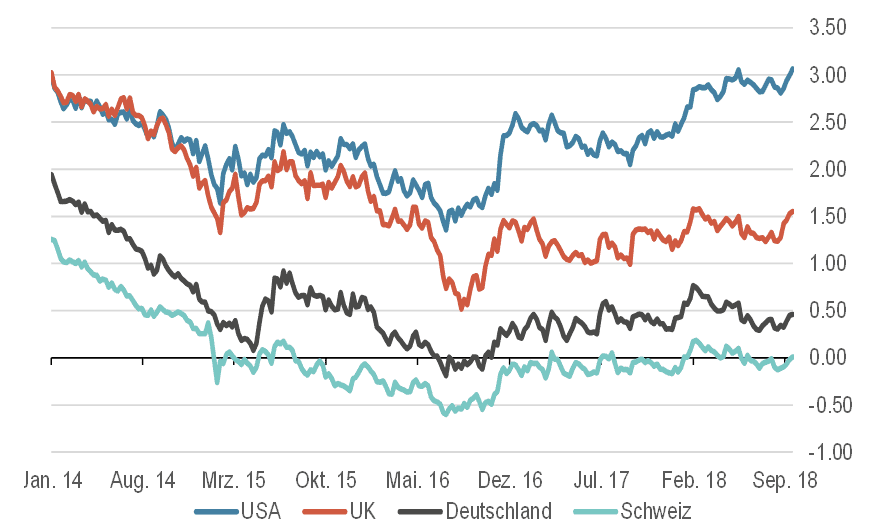

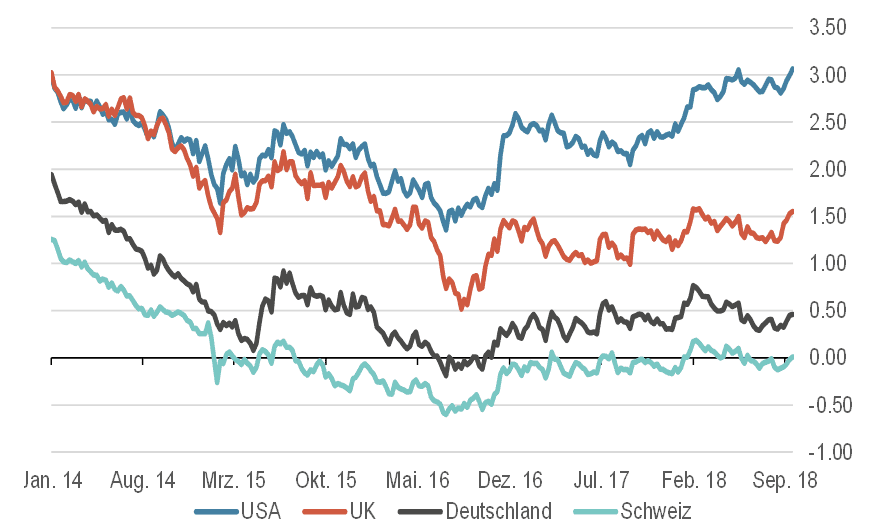

- Die Rendite der zehnjährigen US-Staatsanleihen liegt zur Zeit bei 3.1%, und hat die «psychologische» Marke von 3% wieder durchbrochen. Unterstützt wurde die Entwicklung durch wieder deutlich bessere US-Arbeitsmarktdaten, nicht zuletzt auch einem Anziehen der Lohnkosten.

- Die immer noch sehr flache US-Zinskurve signalisiert aber möglicherweise das Folgende: Es erwartet uns kein Überschiessen der Inflation, die FED wird auf dem Zinserhöhungspfad behutsam (data dependent) weitergehen und dies wird zu einem «Soft Landing» der US-Wirtschaft führen.

- Die Renditen der 10-jährigen deutschen Bunds haben auch angezogen und liegen aktuell bei 0.5%. Dieselbe Aussage gilt für Renditen auf Anleihen der Eidgenossenschaft, allerdings liegt der «break-even» für positive Renditen immer noch bei rund 10 Jahren.

10-jährige Staatsanleihen, wichtige Regionen seit 2014 in %

Quelle: Bloomberg

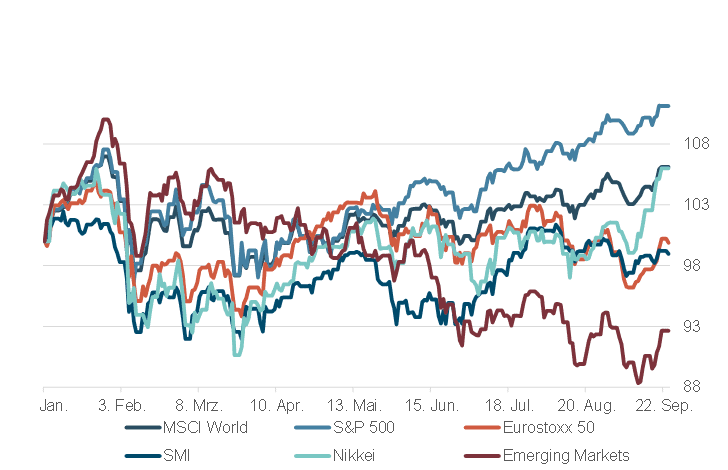

Aktien

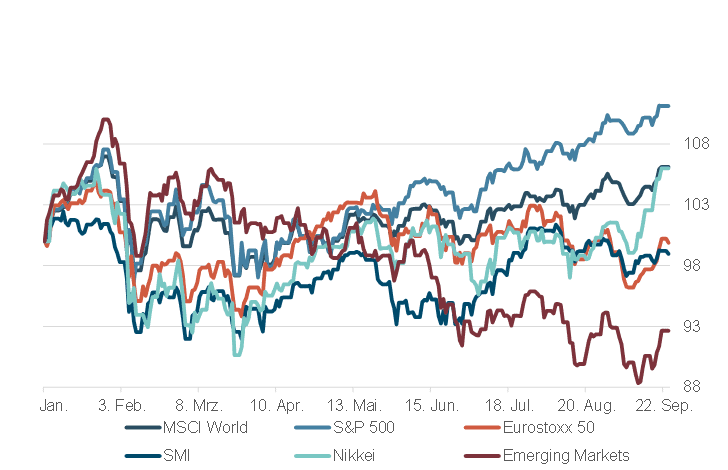

- Die amerikanischen Aktienmärkte stehen bis dato an der Spitze der diesjährigen Performancetabelle. Allerdings waren jüngst vor allem in gewissen Technologiewerten Gewinnmitnahmen zu verzeichnen. Die in wenigen Tagen beginnende Berichtssaison für das 3. Quartal wird deshalb mit Spannung erwartet – der Markt geht von ähnlichen Gewinnzuwächsen wie im Vorquartal aus.

- In Europa befinden sich die meisten Märkte leicht in der Verlustzone, dies aufgrund ihrer Exportorientierung und der weiterhin bestehenden strukturellen Probleme Europas.

- In den Emerging Markets liegt der Index im laufenden Jahr deutlich im Minus. Langfristig sind die Wachstumsperspektiven dieser Länder zwar nicht zu unterschätzen, aber kurzfristig drücken der tendenziell stärkere US-Dollar sowie die anziehenden US-Zinsen auf die Kurse. Der Schuldenstand vieler Länder aus den Emerging Markets in USD steht auf einem Rekordniveau.

Aktienmärkte: Performance 2018, indexiert

Quelle: Bloomberg

Forex

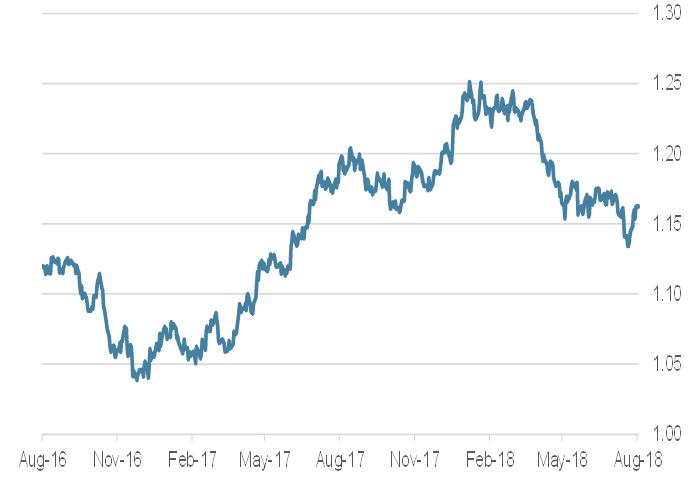

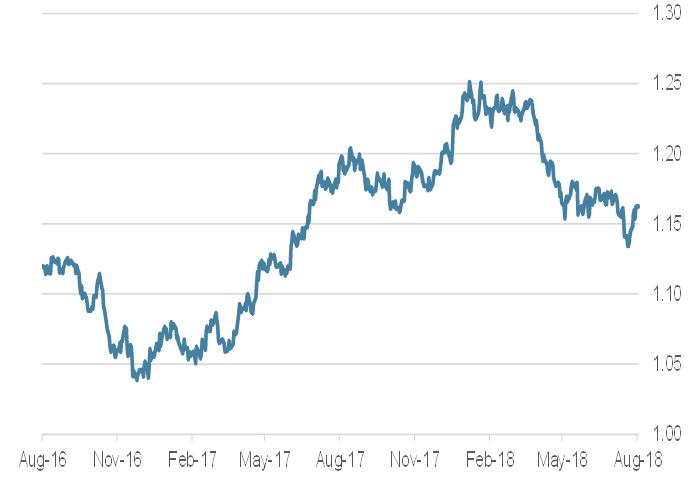

- Der US-Dollar hat gegenüber den meisten Währungen wieder etwas an Boden verloren. Diskussionen über eventuell etwas früher stattfindende Zinserhöhungen der EZB sowie die, trotz verbalem Austeilen von Unfreundlichkeiten seitens der Trump-Administration, kooperative Haltung Chinas mit einem etwas stärkeren Yuan-Fixing haben dazu beigetragen.

- Der Schweizer Franken spiegelt zurzeit die vielfachen Probleme Europas und wird dementsprechend verstärkt nachgefragt. Die SNB hat in der jüngeren Vergangenheit grossen Aufwand geleistet, um den CHF nicht erstarken zu lassen und sieht sich jetzt vor dem Dilemma, dass sie eigentlich aufgrund der verorteten Gefahren aus dem heimischen Immobilienmarkt die Zinsen erhöhen müsste, dies aber (noch) nicht kann. Eine Eskalation politischer Natur in Europa (Italien, Brexit) könnte durchaus zu einer erneuten Abschwächung des Euro führen und würde die Nachfrage nach Schweizer Franken noch weiter erhöhen.

EUR/USD, 2 Jahre

Quelle: Bloomberg

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Diese Informationen und Ansichten begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.