29. Juni 2022

Executive Summary

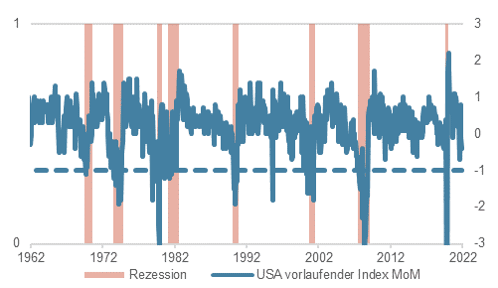

- Die Wahrscheinlichkeit einer Rezession steigt. Diese wird aber kaum vor 2023 eintreten.

- Die Wachstumsdynamik schwächt sich weiter nur leicht ab. Am Arbeitsmarkt zeichnet sich keine Entspannung ab.

- Die Inflation bleibt länger über der Zielgrösse der Notenbanken und wird für die Unternehmen zur Belastung.

- Notenbanken verpflichten sich angesichts der hohen Inflation zunehmend ihrem Auftrag zur Preisstabilität und erhöhen die Leitzinsen kräftig.

- Die EZB sucht ein neues Hilfspaket zur Unterstützung der Peripherieländer.

- Die Zinsschritte der Fed sowie weiterer Zentralbanken haben die Bondmärkte nervös gemacht.

- Die zu erwartende Zinsentwicklung scheint nun aber hinlänglich in den Zinskurven eingepreist.

- Die Mischung von hoher Inflation, steigenden Zinsen und einer möglicherweise eintreffenden Rezession ist ein giftiger Cocktail für die Aktienmärkte.

- Der USD entwickelt sich uneinheitlich, Gold bleibt widerstandsfähig.

Unsere makroökonomische Beurteilung

Konjunktur

- Wir passen unsere Wachstumsprognosen leicht an: Welt +3.2% (vorher: +3.3%), USA +2.6% (+2.7%), EU +2.5%, Japan +2.2%, China +4.2% (+4.4%), UK +2.8%, Schweiz +2.4%.

- Gemäss einer Erhebung von Bloomberg beziffern Ökonomen die Wahrscheinlichkeit einer Rezession in den USA bei 31.5%. Auch für die Eurozone liegt der Erwartungswert bei rund 30%. Treiber sind weiterhin steigende Energie- und Lebensmittelkosten. Für die Schweiz liegt die Wahrscheinlichkeit einer Rezession mit 25% etwas tiefer.

- Die Einkaufsmanagerindizes für Japan steigen weiter an und befinden sich in der Wachstumszone von über 50 Punkten. In Europa und den USA gleiten sie von historisch hohen Werten weiter zurück, verharren aber ebenfalls über der Wachstumsschwelle. In China steigen die Indikatoren nach den massiven Pandemie bedingten Eingriffen in die Bewegungsfreiheit wieder deutlich an, bleiben aber unter 50. Ein weiterer Anstieg in die Wachstumszone wird erwartet.

- Die Dynamik der globalen Wirtschaft schwächt sich weiter leicht ab, verharrt aber in der Wachstumszone.

Geldpolitik

- Die Fed hat den Zins um satte 75 Basispunkte angehoben. Jerome Powell stellte anlässlich der Pressekonferenz die Bekämpfung der unerwünscht hohen Inflation und das Wiedererlangen der Preisstabilität unmissverständlich in den Vordergrund der Geldpolitik.

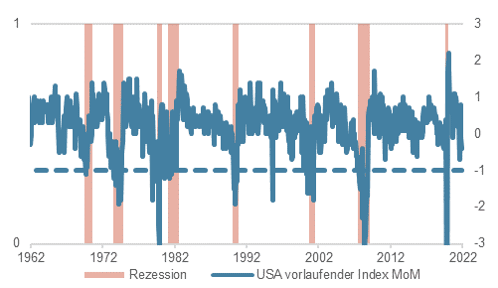

USA vorlaufender Index, %-Veränderung auf Monatsbasis, seit 1962

Quelle: Bloomberg Finance L.P.

- Unter dem Gesichtspunkt der Preisstabilität prescht auch die SNB mit einer Zinserhöhung um 50 Basispunkte aus dem Windschatten der EZB hervor. Bisher wurde kommuniziert, erst im Nachgang der EZB aktiv zu werden.

- Die EZB hat es an ihrer ordentlichen Sitzung verpasst, die hohe und mittlerweile in der Eurozone und in Deutschland relativ stark steigende Inflation zu bekämpfen. Gestiegene Zinsaufschläge für Italien und Griechenland hindert die EZB die notwendigen Zinsschritte zu ergreifen. Der Fragmentierung innerhalb der Eurozone soll durch flankierende Massnahmen begegnet werden, die von einem Gremium bis zur nächsten Sitzung erarbeitet werden.

Unsere anlagepolitischen Konklusionen

Anleihen

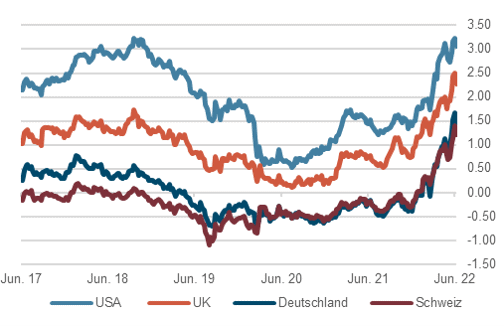

- Die Zinsschritte der Fed sowie weiterer Zentralbanken haben die Anleihenmärkte nervös gemacht. Andererseits ist dadurch die zu erwartende Zinsentwicklung hinlänglich in den Zinskurven eingepreist.

- Neben steigenden Renditen sind auch die Kreditaufschläge bei Unternehmensanleihen von guter Anlagequalität (Investment Grade) in den letzten Wochen auf rund 90 Basispunkte angestiegen.

- In der Vergangenheit war ein Anstieg um über 100 Basispunkte oft ein Auslöser für eine Umkehr zu einer wieder lockereren Geldpolitik. 2013 gab Ben Bernanke bekannt, dass eine Reduzierung der Anleihenkäufe nicht weiterverfolgt wird. 2015 verschob Janet Yellen die erste Zinserhöhung und die Verwerfungen am US-Anleihenmarkt zwangen im Dezember 2018 Jerome Powell zu einer Umkehr.

- Wir gehen aber davon aus, dass die Notenbanken dieses Mal, zumindest vorerst, an ihrer restriktiven Geldpolitik festhalten werden.

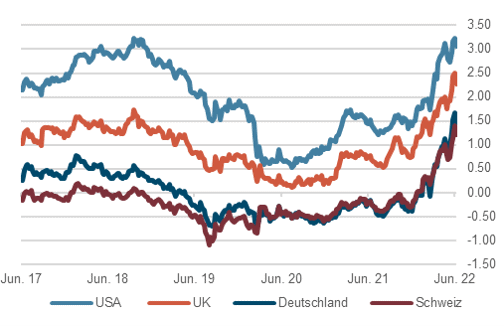

10-jährige Staatsanleihen, wichtige Märkte 5 Jahre, in %

Quelle: Bloomberg Finance L.P.

Aktien

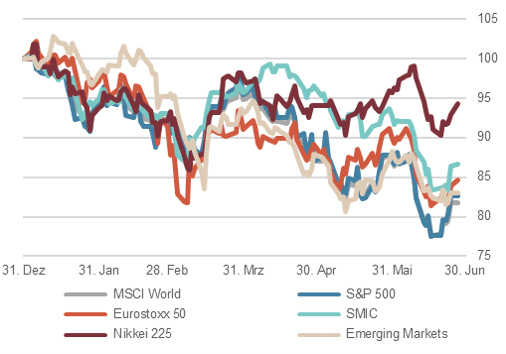

- Die Mischung von hoher Inflation, steigenden Zinsen und einer möglicherweise eintreffenden Rezession ist ein giftiger Cocktail für die Aktienmärkte. Doch sind die prognostizierten Zinspfade mittlerweile zu guten Teilen in die Aktienmärkte eingepreist.

- Kurzfristig könnte es daher zu einer Gegenreaktion an den Märkten kommen, sind diese doch deutlich überverkauft und die Stimmung ist stark negativ. Vor allem die Unternehmen fungieren weiterhin selber als Käufer im Rahmen ihrer Aktienrückkaufsprogramme.

- Allerdings wird die Mitte Juli beginnende Berichtssaison für das Q2 anspruchsvoll werden. Wir rechnen mit sehr verhaltenen Kommentaren der Unternehmen was den Ausblick 2022 betrifft. Grosskapitalisierte Titel könnten allenfalls überraschen, da sie aufgrund ihrer Grösse, operativer Vorteile und Bilanzstärke über deutlich mehr Kraft verfügen und ihre Geschäftsmodelle intakt sind.

- Wir bleiben bei anhaltend hoher Volatilität konservativ positioniert und empfehlen eine neutrale bis leicht untergewichtete Aktienquote.

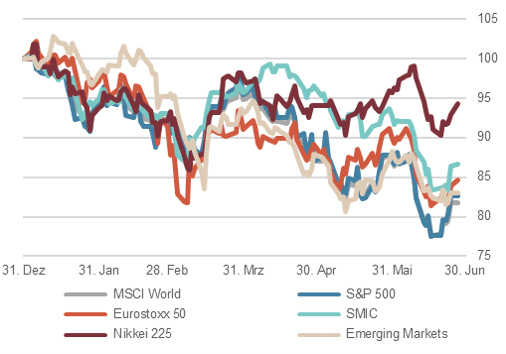

Aktienmärkte: Performance 2022, indexiert

Quelle: Bloomberg Finance L.P.

Währungen

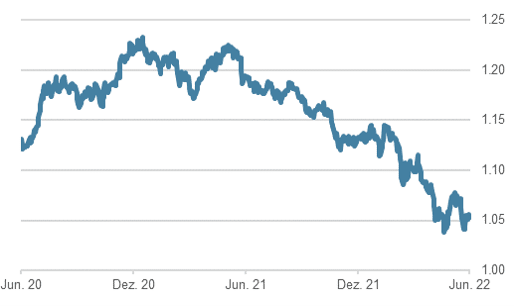

- Nachdem in den letzten Tagen vermehrt über die zunehmende Wahrscheinlichkeit einer durch die Zinsanhebungen der Fed induzierten Rezession in den USA diskutiert wird, hat sich der Aufwärtstrend des US-Dollar etwas abgeschwächt.

- Der prognostizierte Zinspfad der Fed («Dot-Plot») wird mittlerweile von einigen Ökonomen als direkter Weg in die Rezession angesehen und man geht deshalb davon aus, dass die US-Notenbank möglicherweise im Spätherbst (kurz vor den Wahlen im November?) umschwenken wird.

- Das Festhalten der Bank of Japan an der Kontrolle der japanischen Zinskurve («yield curve control») hat zu einer markanten Abschwächung des Yen geführt. Nicht wenige Analysten gehen davon aus, dass überhaupt ein grosser Teil der gegenwärtigen Spannungen im Finanzsystem darauf zurück zu führen ist.

- Der Schweizer Franken hat nach dem mutigen SNB-Zinsentscheid zugelegt und dürfte in den nächsten Monaten um die Parität zum EUR handeln.

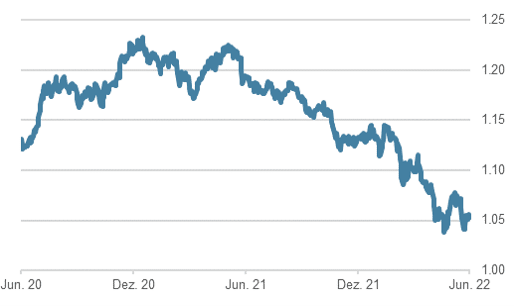

EUR/USD, 2 Jahre

Quelle: Bloomberg Finance L.P.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.