31. März 2022

Executive Summary

- Wir tragen dem Konflikt in der Ukraine Rechnung und reduzieren das globale Weltwirtschaftswachstum auf 3.5%.

- Die tragische Auseinandersetzung zwischen Russland und der Ukraine belastet die Märkte und die Stimmungslage bei den Anlegern. Weder Dauer noch die weitere Entwicklung sind abschätzbar.

- Gesichert als Konsequenz aus dem Konflikt müssen wir mit einem zusätzlichen Inflationsschub rechnen, der vor allem Europa treffen wird. Auch der Konsum wird darunter leiden.

- Quartals-/Jahresausweise der Unternehmen fallen weiterhin überwiegend erfreulich aus. Inflationssorgen werden zunehmend hervorgehoben.

Unsere makroökonomische Beurteilung

Konjunktur

- Wir tragen dem Krieg in der Ukraine und den ergriffenen Sanktionen gegen Russland Rechnung und senken für 2022 unsere Wachstumsprognosen für die Weltwirtschaft auf +3.5% (USA: +3.2%, EU: +2.5%, Japan: +2.2%, China: +4.8%, UK: +2.8%, Schweiz +2.4%).

- Die geopolitischen Risiken sind mit dem Einmarsch Russlands in die Ukraine massiv gestiegen. Die Sicherheitspolitik erfährt eine historische Wende. Dieser Wegfall der Friedensdividende und höhere (unproduktive Rüstungs-) Ausgaben belasten die Stimmung, die Konsumlaune und das Wachstum. Die bereits durch die Corona-Pandemie ausgelösten Verzögerungen in den globalen Lieferketten werden durch den Konflikt weiter belastet.

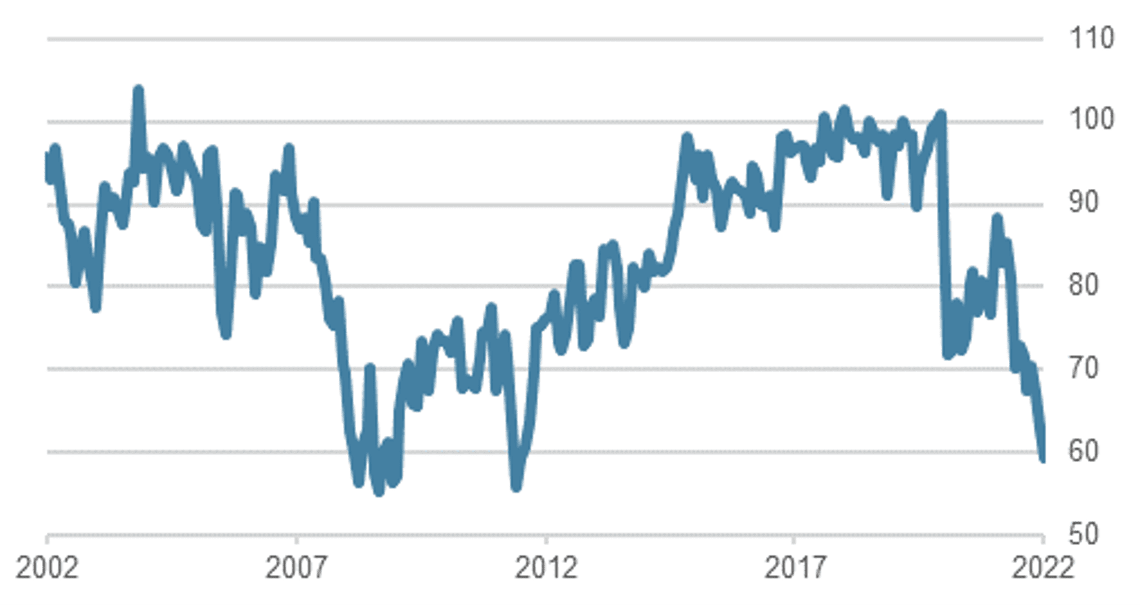

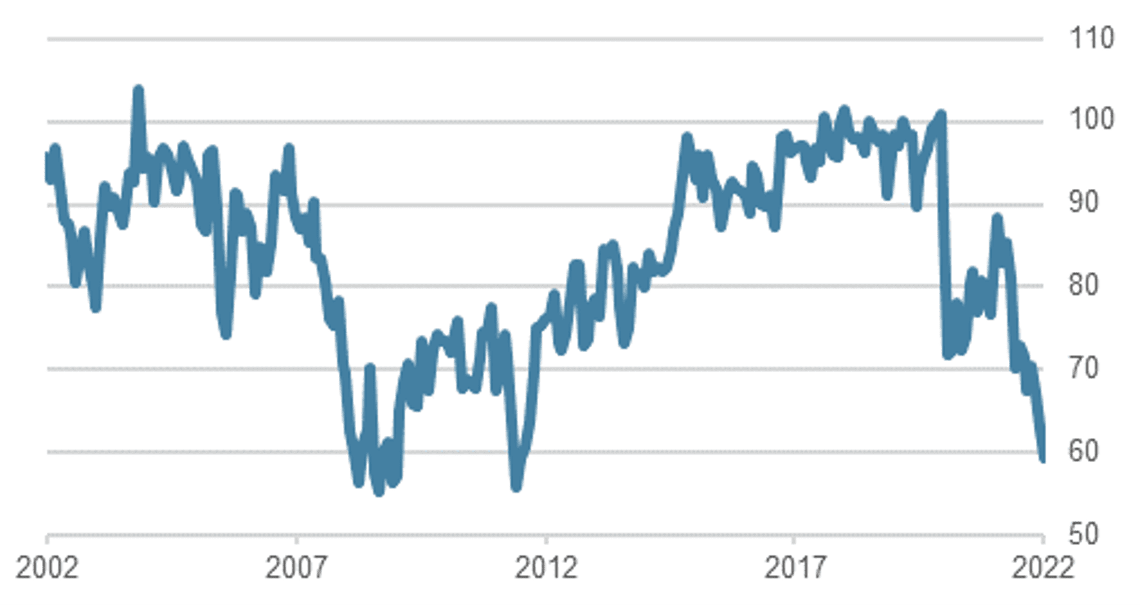

- Die Umfragewerte der Universität von Michigan bei Konsumenten in den USA trüben sich deutlich ein.

Umfragewerte der Universität Michigan, 20 Jahre  Quelle: Bloomberg Finance L.P.

Quelle: Bloomberg Finance L.P.

Geldpolitik

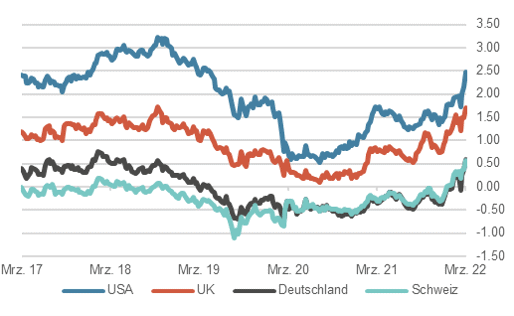

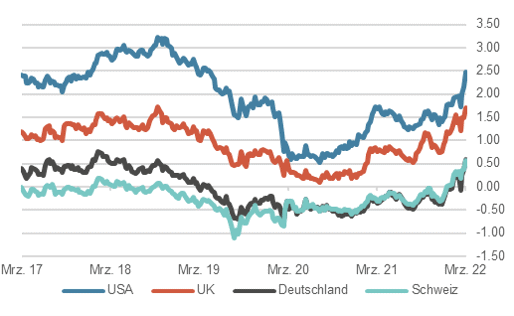

- Die Fed und die Bank of England befinden sich nun trotz Ukraine-Krise im Zinserhöhungsmodus. Die BoE hat die Zinsen am 17. März zum dritten Mal erhöht. Die Fed hat einen Tag zuvor den Leitzins zum ersten Mal seit Ende 2018 um 25 Basispunkte angehoben und sechs weitere Schritte in Aussicht gestellt. Zur Verkürzung der Fed-Bilanz sollen an der nächsten Sitzung am 4. Mai weitere Details bekanntgegeben werden.

- Inflationsraten von 7.9% und 5.5% für die USA und Grossbritannien sind ausreichend überzeugende Argumente zur Straffung der Geldpolitik.

- Die EZB belässt die Leitzinsen unverändert und von einer baldigen Zinserhöhung wird Abstand genommen.

- Als Summe dieser Massnahmen wird die Bilanzsumme der Notenbanken weiter erhöht. Der anstehende Entscheid der US-Notenbank zur Reduktion der Bilanzsumme kann die Wende einläuten.

- Es ist fraglich, ob die Notenbanken mit Zinserhöhungen die aktuelle Inflationsproblematik effektiv bekämpfen können. Sie stehen jedoch unter Zugzwang.

- Die SNB belässt den Leitzins bei -0.75% und ist bei Bedarf für weitere Deviseninterventionen bereit, lässt aber mehr Spielraum zu.

Unsere anlagepolitischen Konklusionen

Anleihen

- Die US-Zinskurve ist mittlerweile sehr flach, in einigen Abschnitten sogar invertiert. Per Ende März liegt die Rendite von 2-jährigen US-Staatsanleihen bei 2.1%, für 5-jährige Laufzeiten bei 2.35% und damit gleich hoch wie für 10-jährige Papiere. Sogar 30-jährige Bonds rentieren mit 2.6% nur unwesentlich höher. Eine solche Verflachung der Zinskurve prognostiziert in der Regel recht zuverlässig einen baldigen Konjunkturrückgang.

- Der gleichzeitig von der US-Notenbank kommunizierte aggressive Zinserhöhungspfad könnte also bedeuten, dass die Fed in eine sich abflachende Konjunktur hinein die Finanzierungs- und Zinsbedingungen verschärft.

- Globale Unternehmensanleihen guter Schuldner (Investment Grade) weisen zurzeit Kreditaufschläge leicht über dem langjährigen Durchschnitt auf und verweisen auf die Belastungen innerhalb der Weltwirtschaft, welche aus den Sanktionen gegenüber Russland resultieren.

10-jährige Staatsanleihen, wichtige Märkte 5 Jahre, in %

Quelle: Bloomberg Finance L.P.

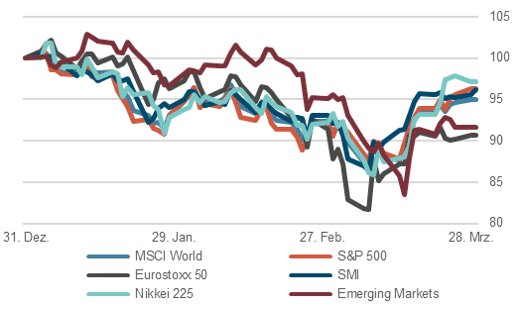

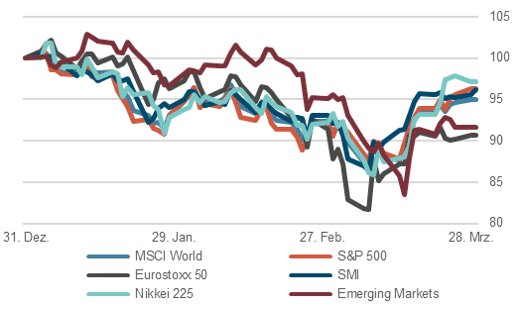

Aktien

- In der ersten Hälfte des Monats März kamen die Aktienmärkte deutlich unter Druck, legten anschliessend aber eine beachtenswerte «Zwischenrally» an den Tag. Die bereits zu Beginn des Jahres latente Zinsangst wurde durch die Eskalation des Krieges in der Ukraine verschärft.

- Die kommenden Gewinnberichte der Unternehmen werden sehr aufschlussreich sein. Sollte in den Ausblicken vermehrt auf den inflationären Druck hingewiesen werden, der sich auch auf die Lohnentwicklung ausweiten könnte, würde dies negativ interpretiert werden.

- Die Hinweise aus den Zinsmärkten bedeuten nichts anderes, als dass die Handlungsspielräume der Zentralbanken beschränkt sind.

- Wir empfehlen weiterhin eine neutrale Positionierung in der Aktienquote und nutzen Rücksetzer zum Kauf von qualitativ hochstehenden Titeln, wobei insbesondere die Qualität der Unternehmensbilanz und die Kontinuität der Dividende ausschlaggebend sein sollten.

Aktienmärkte: Performance 2022, indexiert

Quelle: Bloomberg Finance L.P.

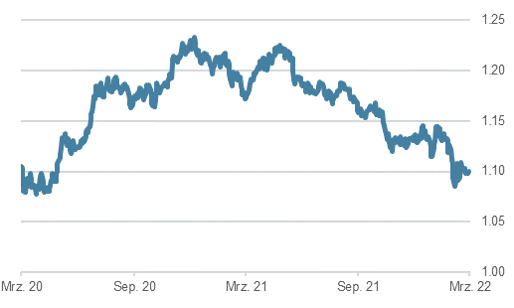

Forex

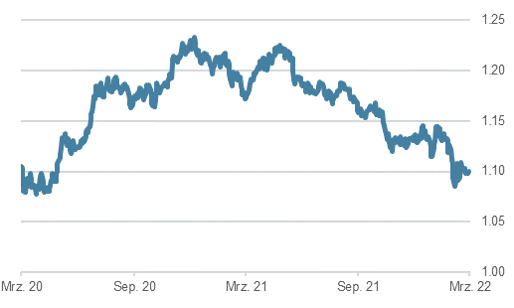

- Die Konstellation mit stark steigenden USD-Zinserwartungen und dem eskalierenden Konflikt in der Ukraine hat die Nachfrage nach US-Dollar erhöht. Allerdings ist der Kursanstieg gegenüber dem Schweizer Franken nur moderat, da dieser ebenfalls die Funktion eines «sicheren Hafens» ausübt. Mittelfristig sehen wir den US-Dollar nicht wesentlich höher. Im Gegenzug zur Stärke des US-Dollar bleibt der Euro unter Druck.

- Die Aufwertung des Frankens wird aber durch die höhere Inflation in der Eurozone und in den USA teilweise kompensiert. Die Devisenmarktinterventionen der SNB sind deutlich gesunken.

- Die EZB befindet sich in einer delikaten Situation. Die Andeutung einer etwas restriktiveren Geldpolitik hat zu einer Ausweitung der Spreads innerhalb der Eurozone geführt. Der europäische Süden muss für 10-jährige Anleihen wieder über 2% bezahlen – eine Situation, welche aufgrund der enormen Verschuldung dieser Staaten problematisch werden kann.

EUR/CHF, 2 Jahre

Quelle: Bloomberg Finance L.P.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.