1. Juli 2019

Executive Summary

- Wir erwarten für 2019 ein Weltwirtschaftswachstum von 3.0%.

- In den Regionen erwarten wir das Wachstum wie folgt: USA: 2.2%, Euroland: 1.0%, Schweiz: 1.1%, China: 5.9%, Japan: 1.0%, Grossbritannien: 1.0%.

- Der chinesisch-amerikanische Handelskrieg hat sich weiter verschärft, eine zufriedenstellende Lösung ist nicht in Sicht.

- Die EZB und die FED haben angekündigt, expansivere Massnahmen zu implementieren, falls die Inflationsziele verfehlt werden sollten.

- USD 12’500 Milliarden nominal an ausstehenden Staatsanleihen rentieren negativ

- Unternehmensanleihen sind «zu teuer» und somit wenig attraktiv.

- Wir bleiben in der Aktienquote leicht untergewichtet.

- Gold hat wichtige technische Marken übersprungen und wird aufgrund der Zinserwartungen sowie erhöhten geopolitischen Risiken (wieder) gesucht.

Unsere makroökonomische Beurteilung

Konjunktur

- Die Weltwirtschaft hat weiter an Schwung verloren. Während sich die Dienstleistungssektoren noch einigermassen halten konnten, befindet sich die verarbeitende Industrie weiter unter Druck. Die Bauwirtschaft konnte sich in den meisten Ländern ebenfalls vergleichsweise gut halten. Wir erwarten für 2019 ein Weltwirtschaftswachstum von 3.0%.

- Die verarbeitende Industrie des Eurolandes befindet sich noch immer im Rückwärtsgang. Hierunter und unter der Verschärfung des amerikanisch-chinesischen Handelskrieges leiden Deutschland aufgrund der hohen Exportlastigkeit, aber auch Italien aufgrund des hohen Wertschöpfungs-anteils der Industrie überproportional stark. Die jüngsten Konjunkturindikatoren, beispielsweise der ZEW-Index zeigen keine Verbesserung an.

- Der Geschäftsvertrauensindex fiel in China mit 49.4 im Mai erneut enttäuschend aus.

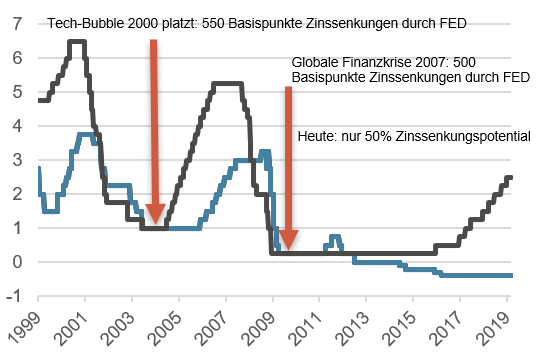

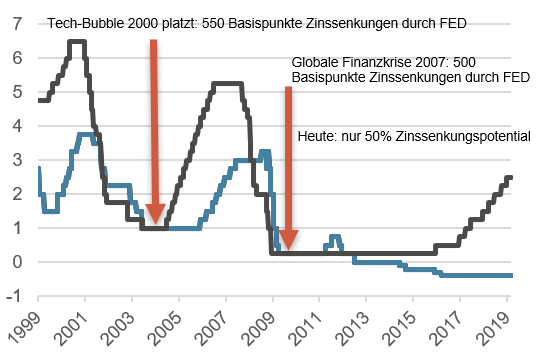

Leitzinsen der FED und der EZB seit 1999

Quelle: Bloomberg Finance L.P.

Geldpolitik

- Das FOMC Meeting (Offenmarktausschuss) der FED vom 18.-19. Juni hat wenig Überraschungen gebracht, da bereits Anfang Juni baldige Zinssenkungen als «wahrscheinlich» kommuniziert wurden. Die Märkte rechnen nun fest mit einer ersten Zinssenkung bereits im Juli und ein bis zwei weiteren im Verlauf des Jahres. Die FED hat somit erneut (wie im Januar) auf die deutlich gesunkenen Inflationserwartungen reagiert. Es scheint, dass man ein Szenario wie in Japan und teilweise auch in Europa (sinkende Inflation sowie sinkende Inflationserwartungen) um jeden Preis vermeiden will.

- Zwei Zinssenkungen von jeweils 25 Basispunkten bis Ende Jahr erachten wir als wahrscheinlich. Käme es dazu, würde der US Dollar unter Abwertungsdruck geraten, da die EZB nicht nachziehen kann, der US Dollar überbewertet ist, die Zinsdifferenz erheblich schrumpfen würde und die Erwartung, dass die Zinsdifferenz sich weitere verkleinern wird, geschürt würde.

- Der EZB-Vorsitzende Mario Draghi überraschte die Märkte am 18. Juni mit der Ankündigung, die Stimuli zu erhöhen, falls das Inflationsziel auch in Zukunft verfehlt werden sollte. Damit ist die Wahrscheinlichkeit gestiegen, dass es in den nächsten Quartalen zu einer Leitzinssenkung und einer Wideraufnahme der Bilanzausweitung kommen wird.

Unsere anlagepolitischen Konklusionen

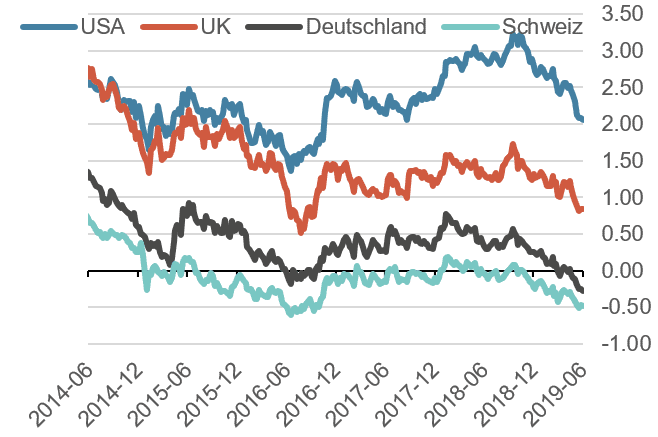

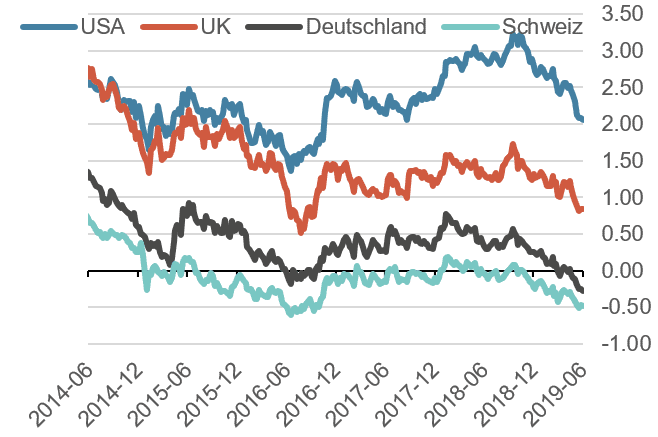

Anleihen

- Der Rückgang der Renditen seit Jahresbeginn hat sich weiter fortgesetzt, beschleunigt durch die jüngsten Aussagen der EZB und auch der FED. Es scheint, als ob im Wettbewerb für tiefere Renditen eine neue Runde eingeläutet worden ist. In den kerneuropäischen Märkten liegen die Renditen noch deutlicher im negativen Bereich, was den Anlagenotstand erneut verschärft hat.

- Weltweit gesehen rentieren mittlerweile rund USD 12’500 Milliarden nominal an ausstehenden Staatsanleihen negativ. Einerseits führt diese bedenkliche Konstellation für die verschuldeten Staaten zu extrem günstigen Konditionen für die Refinanzierung und den Schuldendienst. Auf der anderen Seite werden Investoren, vor allem im benchmarknahen institutionellen Segment, über die negativen Renditen enteignet und bezahlen so für die Schulden der Staaten.

10-jährige Staatsanleihen, wichtige Märkte 5 Jahre, in %

Quelle: Bloomberg Finance L.P.

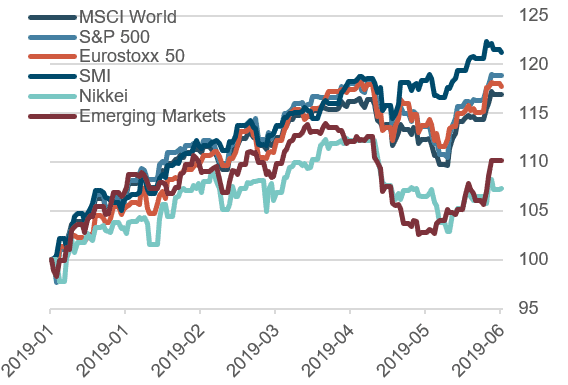

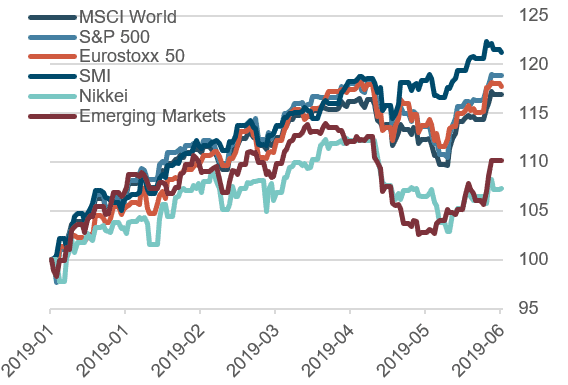

Aktien

- Die wichtigsten Aktienmärkte befinden sich mit Performances zwischen 15% und 20% weiterhin deutlich im positiven Bereich, zum Teil auf neuen Höchstständen. Allerdings gibt es zwei Ausnahmen: der japanische Aktienmarkt und die Schwellenländer haben seit der Eskalation im Handelskonflikt deutlich an Terrain verloren. Dabei sticht vor allem die Geschwindigkeit des Rückgangs ins Auge. Der DAX wiederum ist trotz seiner starken Exportorientierung bei den Spitzenreitern dabei. Besonders erfreulich ist die Performance im SMI, welcher von der Entwicklung seiner defensiven Schwergewichte profitiert hat.

- Für den Moment gehen wir davon aus, dass das Hickhack im Handelskonflikt die Märkte weiterhin belasten wird. Die hohe Aktivität von Präsident Trump auf Twitter trägt zu mehr Klarheit sicherlich auch nicht bei. Für einen weiteren Anstieg der Aktienmärkte bräuchte es wieder verbesserte Makrozahlen sowie eine Stabilisierung bei den Vorhersagen für die Gewinnerwartungen der Unternehmen.

Aktienmärkte: Performance 2019, indexiert

Quelle: Bloomberg Finance L.P.

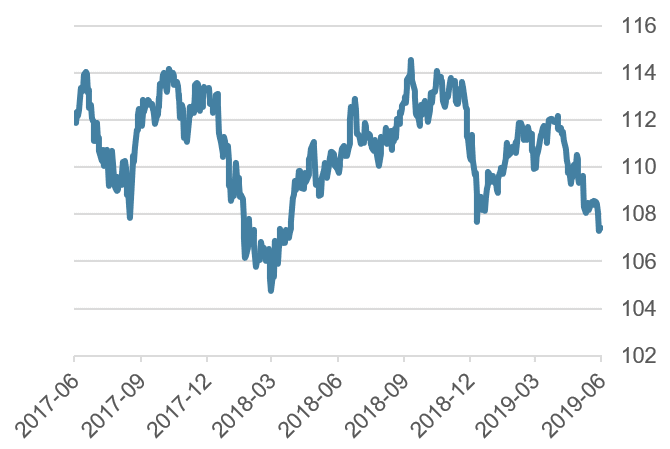

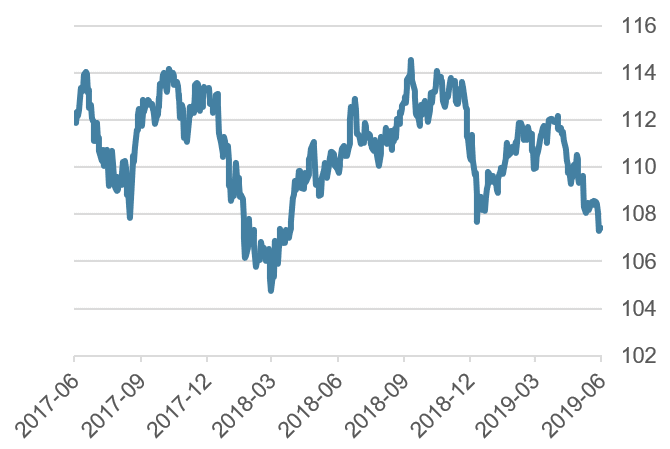

Forex

- Wir gehen im Grossen und Ganzen weiterhin von einem seitwärts tendierenden US Dollar aus, obwohl die US-Valuta nach der FOMC-Sitzung unter Druck geraten ist. Der überraschend «taubenhafte» Ton des Communiqués hinterlässt Spuren auch im Währungsgefüge. Insbesondere gegenüber dem Yen ist eine deutliche Abschwächung des USD festzustellen. Die schwächere US-Währung ist ganz im Sinne der Administration in Washington.

- Die chinesische Währung hat in den letzten Tagen wieder etwas aufgewertet, dies ist als «Belohnung» der chinesischen Zentralbank zu werten, dass die Administration Trump einer Wiederaufnahme der Gespräche im Handelskonflikt positiv gegenübersteht.

- Der EUR/CHF Kurs ist ebenfalls unter Druck geraten, die erneute Verschärfung im Thema «Brexit», wo die Wahrscheinlichkeit eines harten Brexits wieder angestiegen ist, ist dafür verantwortlich zu machen. Aber auch die Diskussionen in Italien (Einführung Mini-Bots, Rücktrittsandrohung Salvini) verstärken wie immer in diesen Situationen die Nachfrage nach Schweizer Franken.

USD/JPY, 2 Jahre

Quelle: Bloomberg Finance L.P.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Diese Informationen und Ansichten begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.