13. August 2019

Wie Vermögensverwalter mit Tiefstzinsen umgehen

Die unabhängigen Vermögensverwalter in der Schweiz haben ein überraschend gutes erstes Halbjahr 2019 verzeichnet. Sie erwarten weiter sinkende Zinsen und richten sich – auch mit Aktien – danach aus.

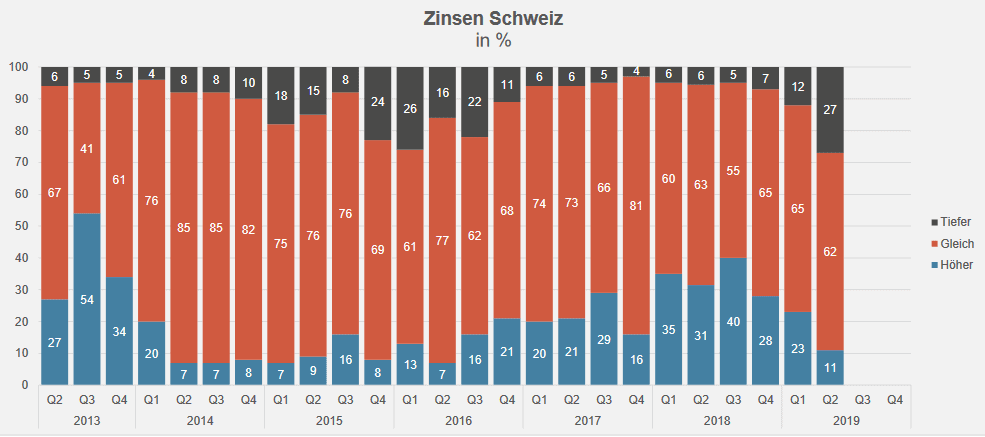

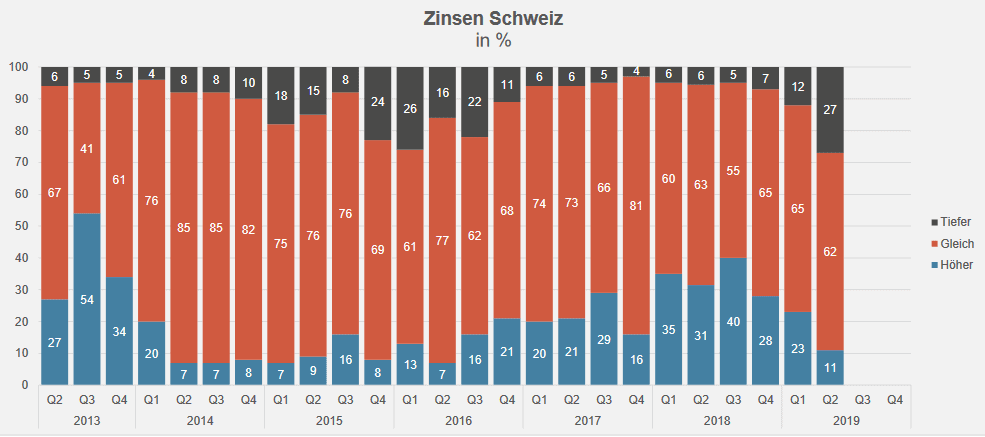

Fast ein Drittel der unabhängigen Vermögensverwalter (External Asset Manager, EAM) in der Schweiz ist der Überzeugung, dass die Schweizerische Nationalbank (SNB) ihre Negativzinsen weiter senken wird. Diese Einschätzung hat sich im zweiten Quartal 2019 deutlich verstärkt, nachdem es im ersten Quartal 2019 erst zwölf Prozent gewesen waren (vgl. Grafik).

Dies geht aus dem neusten Aquila-Vermögensverwalter-Index (AVI) hervor, den die Schweizer Aquila-Gruppe alle drei Monate in Zusammenarbeit mit finews.ch publiziert. Der Index fasst verschiedene Prognosen von unabhängigen Vermögensverwaltern in der Schweiz zusammen. An der jüngsten Umfrage beteiligten sich knapp 140 Firmen.

Hier geht es zur Gesamtübersicht

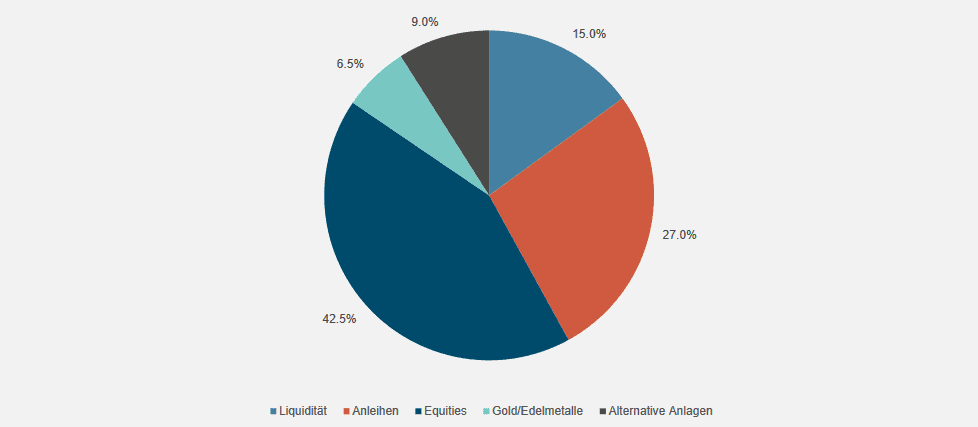

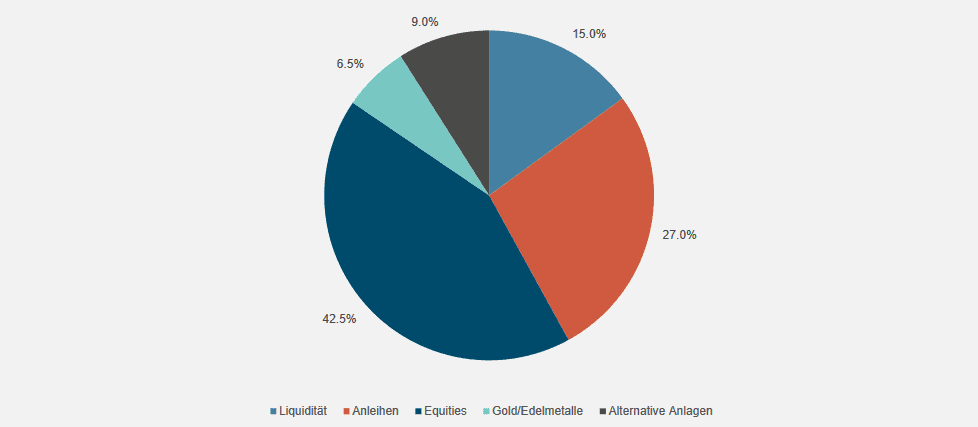

Vor dem Hintergrund dieser herausfordernden Situation richten sich die EAM auch in ihrer Anlagestrategie neu aus. Sie wollen vermehrt auf Edelmetalle und Gold setzen. So erhöhte sich der Anteil an geplanten Investitionen in diese Asset-Klasse auf 6,5 Prozent (im Vorquartal: 5,9 Prozent). Interessant ist jedoch auch, dass die unabhängigen Vermögensverwalter ihren Aktienanteil erhöhen wollen und zwar auf 15,0 Prozent – nach 14,2 Prozent im Vorquartal (vgl. Grafik).

«Die weiterhin akkommodierende Geldpolitik der Zentralbanken sorgt dafür, dass Aktien trotz geopolitischer Unsicherheiten und abkühlendem globalen Wachstum vorerst alternativlos sind. Damit dies so bleibt, müssen die Massnahmen der Notenbanken jedoch durch produktivitätssteigernde Strukturreformen ergänzt werden, besonders im Euroraum», sagt Julius Tintelnot, Partner der Firma Tintelnot, Aquila & Partners, die Mittelstandsunternehmer und internationale Familien betreut.

Grössere Korrekturen

Zu ähnlichen Schlüssen kommt auch Giovanni Bartolotta, geschäftsführender Partner bei der Firma Active Advisory Partners. Er sagt: «Wir haben die Aktienquote in allen Anlagestrategien leicht erhöht. Wir gehen davon aus, dass die Bereitschaft zur Intervention seitens der US-Notenbank (Federal Reserve, Fed) grössere Korrekturen verhindern wird. Dies zumindest auf einem Zeithorizont von drei bis sechs Monaten.»

«Dass das Fed-Auffangnetz auch langfristig funktioniert, hängt vom Vertrauen der Anleger in ebendiese Fed ab, und ob sie daran glauben, dass eine expansive Geldpolitik die Nachteile protektionistischer Massnahmen kompensieren kann. Daher überprüfen wir die taktische Erhöhung der Aktienquote quartalsweise», so Bartolotta weiter.

Weitere Vorkehrungen

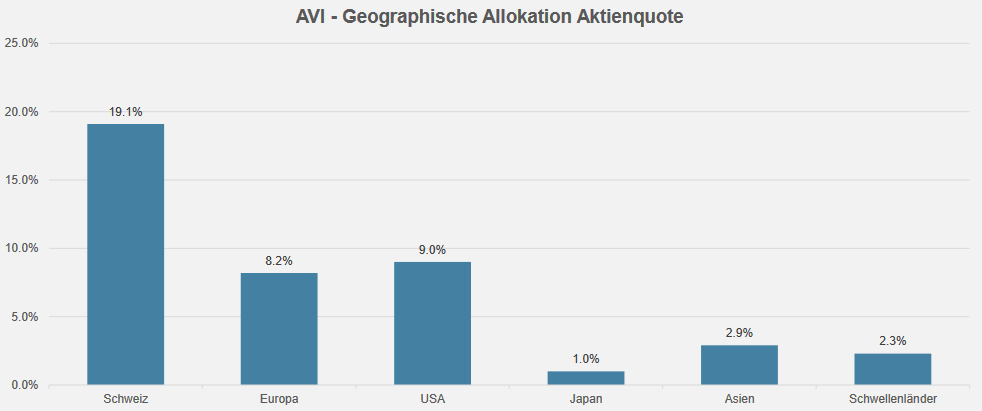

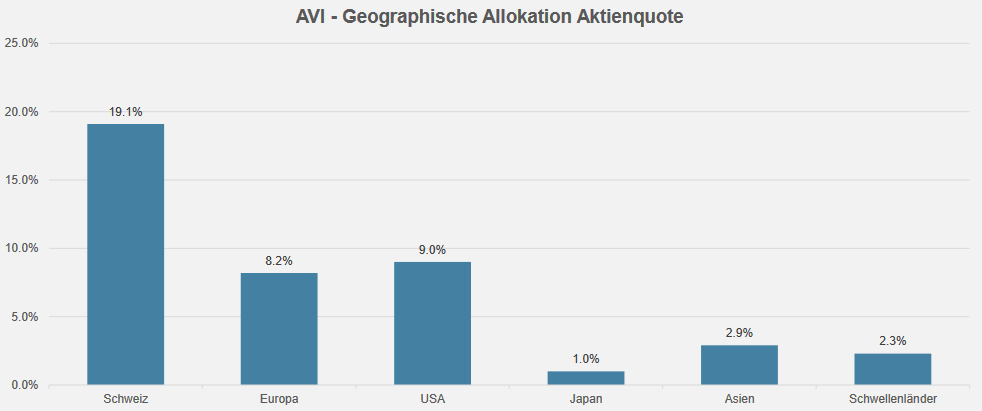

Veränderungen zeigen sich auch in der geographischen «Asset Allocation»: Der Anteil an Investitionen in der Schweiz stieg im zweiten Quartal auf 19,1 Prozent (im Vorquartal 18,5 Prozent) – im Sinne weiterer Vorkehrungen reduzierten die unabhängigen Vermögensverwalter die europäische Aktienquote auf 8,2 Prozent nach 8,9 Prozent im Vorjahrquartal. Dies erfolgte zugunsten des US-Marktes, wo der Anteil auf 9,0 Prozent im zweiten Quartal 2019 stieg, nach 8,6 Prozent im Vorquartal (vgl. Grafik).

Mehr Neugeld

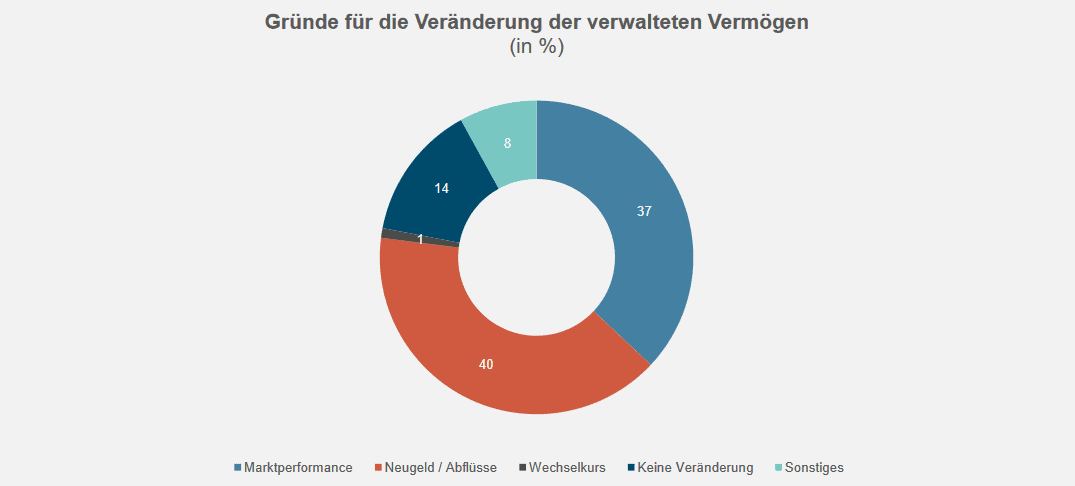

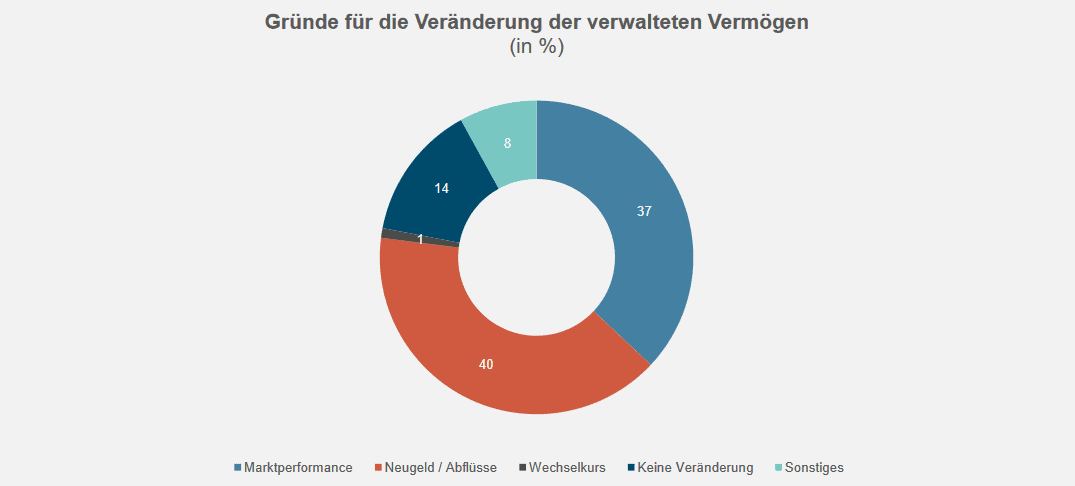

Mit Blick zurück haben hat das erste Halbjahr 2019 positive Spuren in den Büchern der unabhängigen Vermögensverwalter hinterlassen. Die anziehenden Kurse zwischen Januar und Ende Juni 2019 führten nicht nur zu einer Steigerung der verwalteten Vermögen bei 55 Prozent der Befragten, sondern auch zu einem deutlichen Zuwachs an Neugeld. Die gute Marktperformance war schliesslich für 37 Prozent der Umfrageteilnehmer ebenfalls wichtig für das Wachstum (vgl. nachstehende Grafik).

Vor diesem Hintergrund darf es abschliessend auch nicht ganz erstaunen, dass viele EAM nach wie vor positiv den nächsten Monaten entgegensehen. Exakt 40 (im Vorquartal: 36 Prozent der Befragten rechnen innert Jahresfrist mit einer guten Geschäftsentwicklung. Und 29 Prozent (im Vorquartal 32 Prozent) wollen sogar ihre Mitarbeiterzahl ausbauen.

In drei Monaten sehen die Schweizer Vermögensverwalter den SMI im Durchschnitt bei 9’693, das Gold zu einem Preis von gut 1’392 Dollar die Unze sowie den Euro bei 1.11 Franken.

Der nächste AVI-Index erscheint Anfang Oktober 2019

Kontakt: Nicolas Peter, Head Asset Management Telefon: +41 58 680 60 42 Quelle: Finews AG, Zürich

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Diese Informationen und Ansichten begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.