31. März 2020

Executive Summary

- Wir erwarten für 2020 ein Weltwirtschaftswachstum von -1.0%.

- Aufgrund des Ausbruchs des Coronavirus COVID 19 in allen Teilen der Welt und grossflächiger Quarantänemassnahmen mussten wir die Wachstumsprognosen stark nach unten korrigieren.

- Bereits jetzt ist klar, dass das Wirtschaftswachstum vor allem in der ersten Jahreshälfte einen Einbruch erleiden wird. Wir müssen aber auch davon ausgehen, dass auch das Gesamtjahreswachstum in vielen Regionen negativ ausfallen wird.

- Weltweit wird versucht, mit riesigen Rettungsschirmen Insolvenzen zu verhindern. Wenn in hoffentlich 2-3 Monaten der lange Weg zur Normalität beginnt, müssen die Unternehmungen solvent sein!

- Die riesigen Rettungsschirme müssen finanziert werden. Zentralbanken und Privatinvestoren müssen einspringen. Dies dürfte die Renditen von Anleihen nach oben treiben.

- Wir halten die Aktienquote weiter leicht untergewichtet und bleiben vorerst geduldig. Weitere Rücksetzer würden wir für Zukäufe nutzen.

Unsere makroökonomische Beurteilung

Konjunktur

- Wir erwarten für 2020 ein Weltwirtschaftswachstum von -1.0%. Das Coronavirus COVID-19 hat in grossen Teilen der Welt zu einem partiellen Stillstand der wirtschaftlichen Aktivitäten geführt. Es handelt sich um einen kombinierten Angebots- und Nachfrageschock. Eine scharfe Rezession kann in den meisten Ländern nicht mehr verhindert werden. Entscheidend für die weitere Entwicklung wird sein, wie schnell die Neuansteckungszahlen gesenkt werden und die Quarantänemassnahmen aufgelöst werden können.

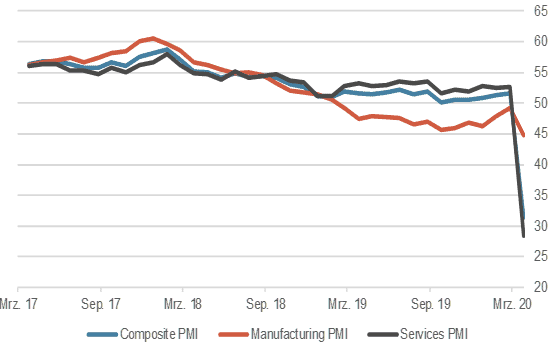

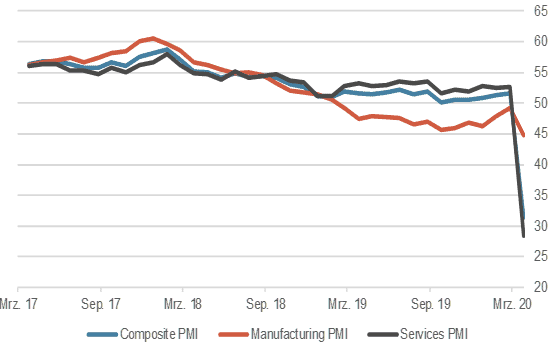

- Der Einkaufsmanagerindex für die Eurozone kollabierte auf 31.4. Dies stellt den tiefsten Stand seit Juli 1998 dar. Im Vereinigten Königreich sank der Einkaufsmanagerindex auf 37.1. Die Einbrüche sind dramatischer als während der globalen Finanzkrise. In den USA sank der Gesamtindex auf 40.5 (Februar: 49.6), Konsens: 44.

Einkaufsmanagerindex Eurozone, 3 Jahre

Quelle: Bloomberg Finance L.P.

Geldpolitik

- Das Coronavirus stellt den grössten Angebotsschock seit Menschengedenken dar, da ein immer grösserer Anteil der Arbeitsbevölkerung nicht produktiv arbeiten kann, sondern sich in Isolation / Quarantäne befindet und zwar weltweit. Dagegen sind die Zentralbanken leider völlig machtlos.

- Sie können aber mithelfen, eine beispiellose Insolvenzwelle zu verhindern, indem sie unterstützend wirken, um einen Credit Crunch zu verhindern. Damit kann wertvolle Zeit gewonnen werden bis die Rettungspakete, welche die Fiskalpolitiker zusammenschnüren, umgesetzt und ihre Wirkung entfalten können.

- Zentralbanken können sofort reagieren, fiskalpolitische Rettungsschirme benötigen Zeit. In diesem Sinne sind die Zentralbanken immer noch sehr mächtig, selbst dann, wenn der Leitzins bereits «null» ist und Bilanzausweitungsprogramme initiiert sind. Es ist falsch zu glauben, die Zentralbanken könnten nichts mehr tun. Sie müssen als «Lender of last resort» einen Systemcrash verhindern, indem sie an riesigen Bailout-Paketen mitarbeiten. Dieses Ziel kann erreicht werden!

- Die EZB wird bis Ende Jahr Anleihen im Wert von 750 Milliarden Euro aufkaufen und Banken extrem günstige Finanzierungsbedingungen anbieten. Die FED kaufte US-Anleihen im Wert von fast 600 Milliarden US-Dollar (3% des BIP USA).

Unsere anlagepolitischen Konklusionen

Anleihen

- Die Märkte der Staatsanleihen waren in den letzten Tagen einem wilden Auf und Ab ausgesetzt. Die durch den Crash ausgelösten Verschiebungen in den Korrelationen zwischen den Assetklassen betrafen auch die Staatsobligationen. So wurden diese von Investoren zu einem gewissen Zeitpunkt einfach verkauft, um Liquidität zu schaffen.

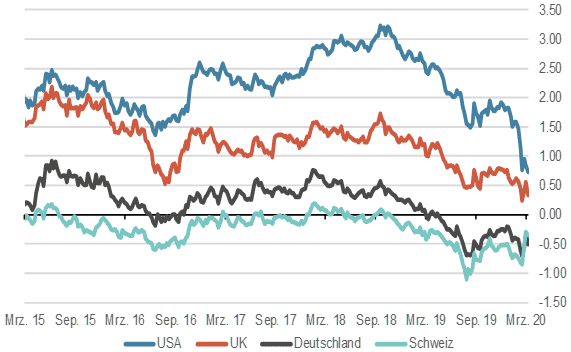

- Nach der Wiederaufnahme massiver, in ihrer Grössenordnung noch nie gesehener Aufkaufsprogramme für Staatsanleihen durch die Zentralbanken ist etwas weniger Hektik zu verzeichnen. Die FED hat ihre Bilanz jetzt bereits auf USD 4‘600 Mia aufgebläht, ein weiteres deutliches Ansteigen ist sicher.

- Auf der anderen Seite werden die staatlichen Fiskalprogramme in kolossaler Grösse über die Obligationenmärkte finanziert werden, was zu einem gigantischen Angebot an Anleihen führen wird.

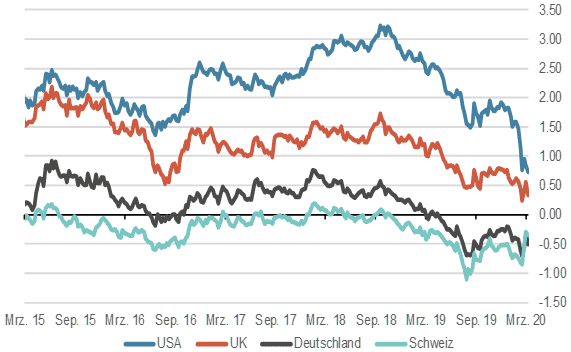

10-jährige Staatsanleihen, wichtige Märkte 5 Jahre, in %

Quelle: Bloomberg Finance L.P.

Aktien

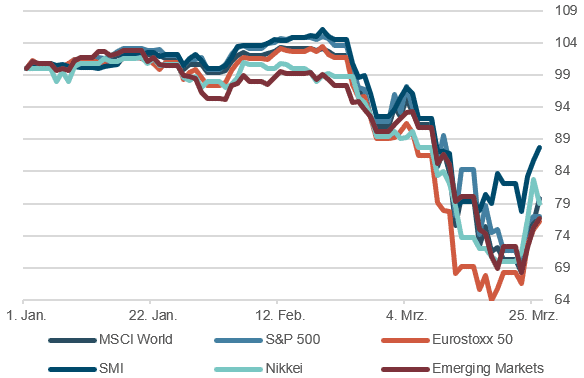

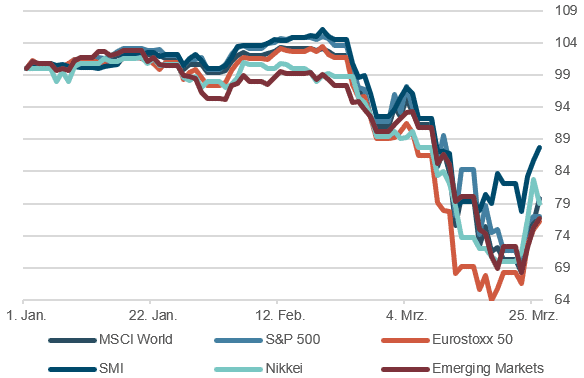

- Der Crash an den Aktienmärkten wurde durch den forcierten Abbau von gehebelten Positionen verstärkt (sogenannte «Margin Calls» wurden ausgelöst). Analysten gehen davon aus, dass bis zu USD 12’000 Mia. an Margin Calls für solche Positionen aufgebracht werden mussten, was zum Verkauf von Assets in allen Anlageklassen führte. Daneben reagiert der Markt selbstverständlich auch auf die sich dramatisch verschlechternde Makrosituation. Die Unsicherheit ist riesig, denn niemand ist in der Lage vorherzusehen, wie sich der Shutdown in grossen Teilen der globalen Wirtschaft auf die Bilanzen und die Gewinne der Unternehmen auswirken wird.

- Wir werden langsam beginnen, unsere Untergewichtung in der Aktienquote wieder etwas zu heben. Unser Fokus liegt dabei auf Unternehmen in den USA und in der Schweiz. Als interessant erachten wir die Sektoren Technologie, Pharma/Gesundheit und Basiskonsumgüter.

Aktienmärkte: Performance 2019, indexiert

Quelle: Bloomberg Finance L.P.

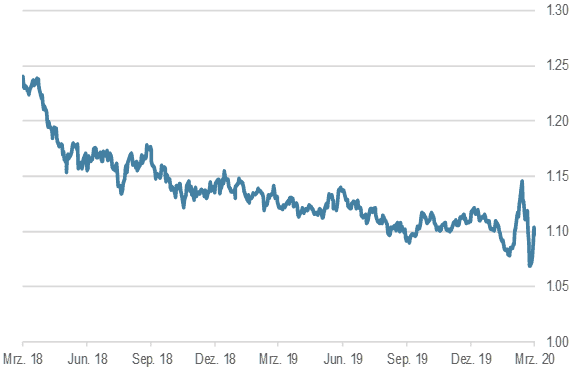

Forex

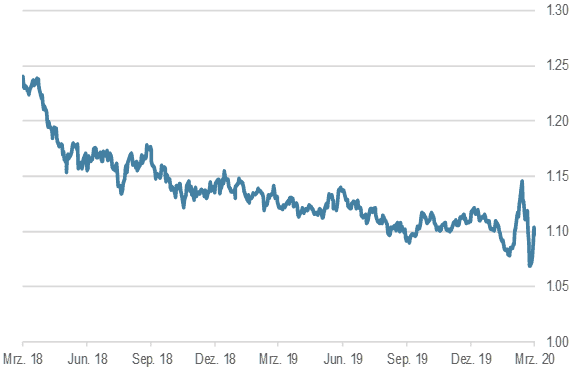

- Im Einklang mit den riesigen Verwerfungen in allen Assetklassen haben sich die wichtigsten Währungen ebenfalls volatiler gezeigt. Der US-Dollar geriet anfänglich unter Druck, war dann aber im Zuge der enormen Nachfrage nach USD-Liquidität zur Bedienung von Margin Calls stark gesucht. Die von der FED nun unbegrenzt zur Verfügung gestellten Swaplinien mit allen wichtigen Währungen haben das Problem etwas entschärft. In der Krise ist der USD Kaiser, dies wurde auch diesmal wieder bestätigt.

- Allerdings muss die Diskussion über die Währungen aufgrund der astronomisch zunehmenden Staatsverschuldungen möglicherweise in eine andere Richtung gehen. Wie weit ist das System der Fiat-Währungen überhaupt belastbar, bevor diese endgültig in Frage gestellt werden? Eine Abnahme des Vertrauens könnte katastrophale Folgen haben. Die Credit Default Swaps für die USA sind im Laufe der letzten Tage von 15 auf 25 Basispunkte gestiegen.

EUR/USD, 2 Jahre

Quelle: Bloomberg Finance L.P.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Diese Informationen und Ansichten begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können.

Disclaimer: Die in diesem Dokument enthaltenen Informationen und Ansichten beruhen auf Quellen, die wir als zuverlässig erachten. Dennoch können wir weder für die Zuverlässigkeit noch für die Vollständigkeit oder Richtigkeit dieser Quellen garantieren. Sämtliche Informationen werden ohne Mängelgewähr und ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen zur Verfügung gestellt. Diese Informationen und Ansichten dienen rein zu Informationszwecken und begründen weder eine Aufforderung noch ein Angebot oder eine Empfehlung zum Erwerb oder Verkauf von Anlageinstrumenten oder zur Tätigung sonstiger Transaktionen. Interessierten Investoren empfehlen wir dringend, ihren persönlichen Anlageberater zu konsultieren, bevor sie auf der Basis dieses Dokumentes Entscheidungen fällen, damit persönliche Anlageziele, finanzielle Situation, individuelle Bedürfnisse und Risikoprofil sowie weitere Informationen im Rahmen einer umfassenden Beratung gebührend berücksichtigt werden können. Wir übernehmen keine Haftung für die Aktualität, Richtigkeit und Vollständigkeit der bereitgestellten Informationen und Ansichten. Soweit gesetzlich zulässig schliessen wir jede Haftung für direkte, indirekte oder Folgeschäden aus, einschliesslich entgangenen Gewinns, die aufgrund der publizierten Informationen entstehen.